آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

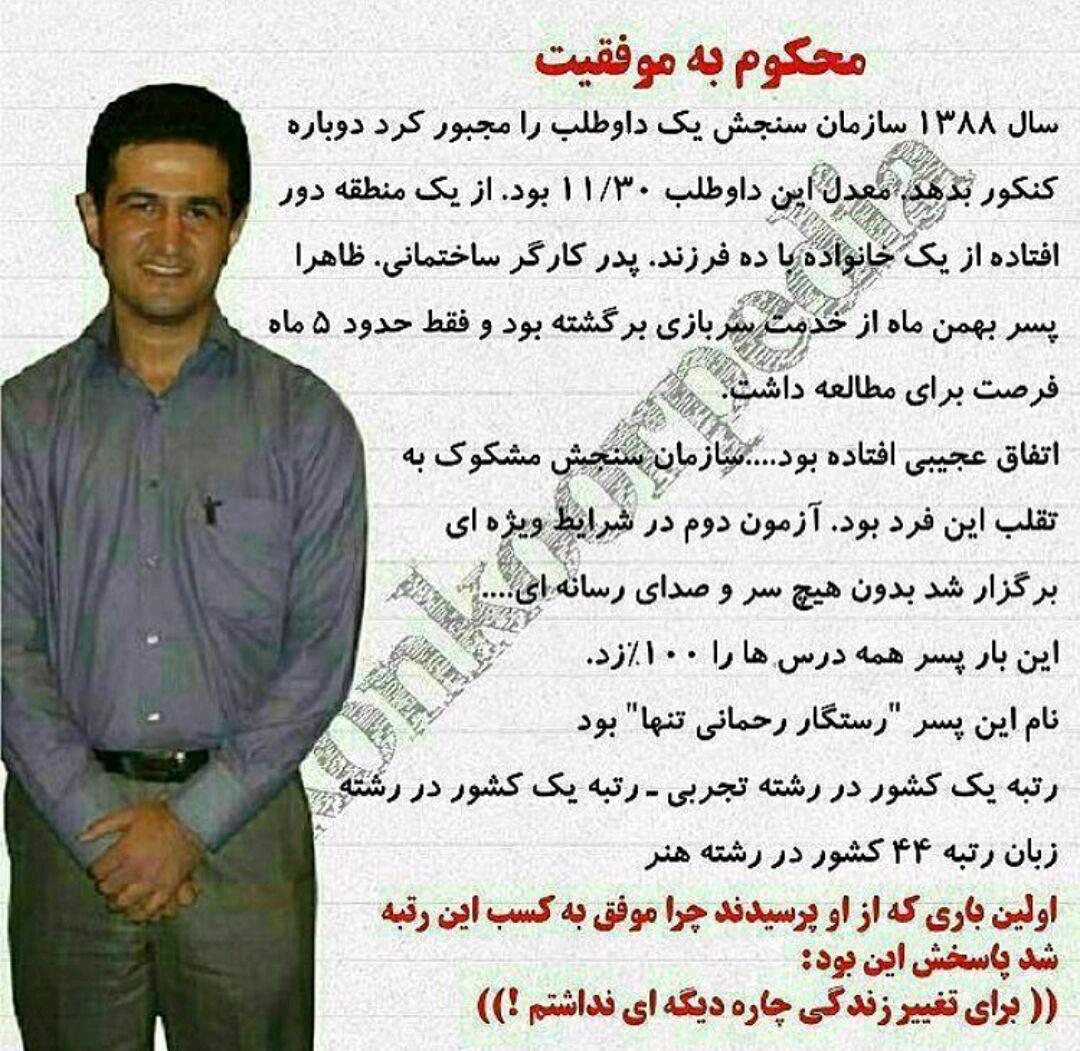

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

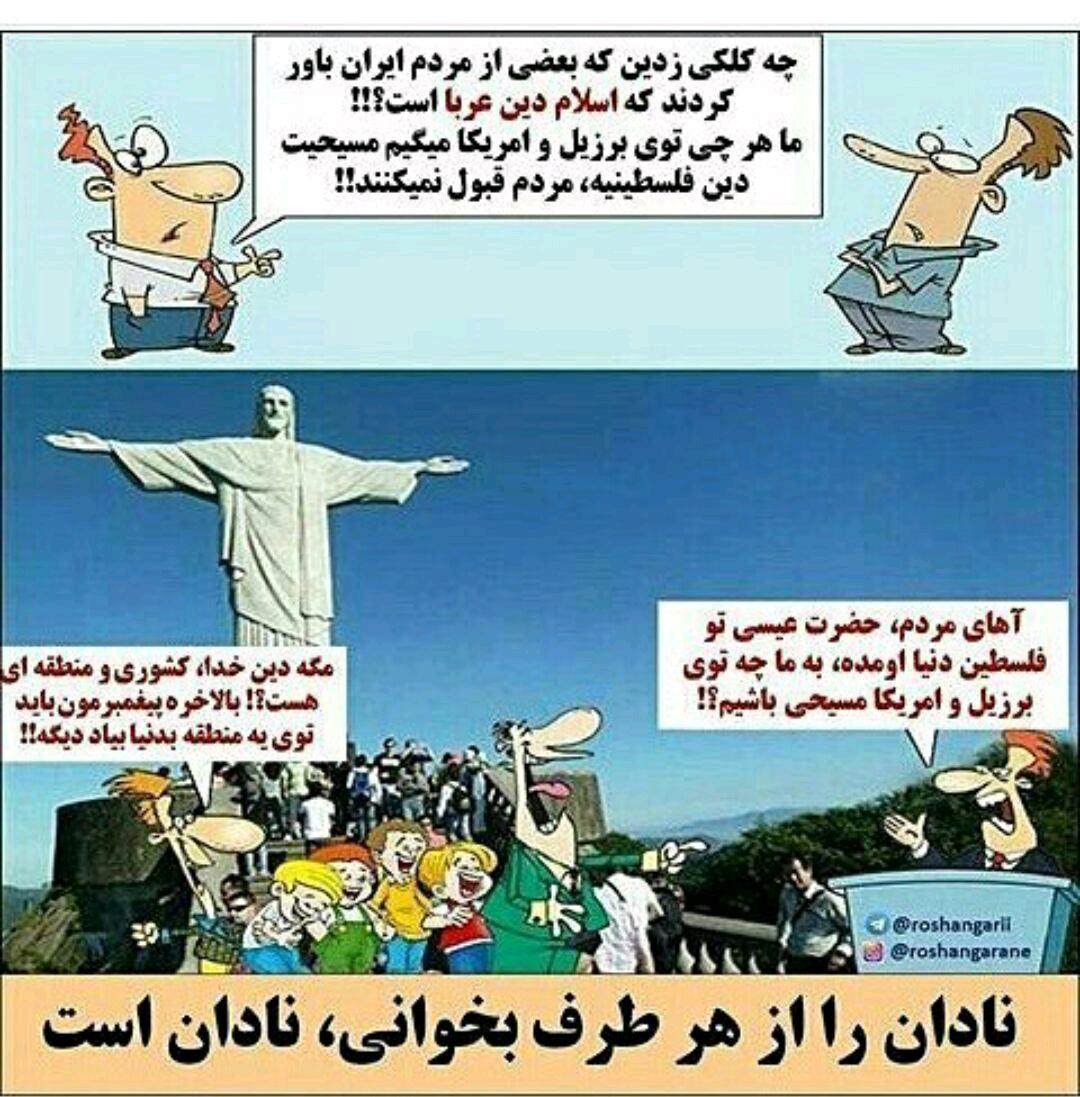

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

موفقیت به شیوه بیل گیتس

موفقیت به شیوه بیل گیتس 7اصل اساسی زندگی

7اصل اساسی زندگی تصاویر جنسی و اثرات آن بر زندگی شخصی و جامعه

تصاویر جنسی و اثرات آن بر زندگی شخصی و جامعه راهبردهای برنده شدن

راهبردهای برنده شدن سختی ها طبع را می سازند یا آن را آشکار می کنند؟

سختی ها طبع را می سازند یا آن را آشکار می کنند؟ ویژگی افرادی که عزت نفس بالا دارند

ویژگی افرادی که عزت نفس بالا دارند با تمام وجود این کلمات را فریاد بزن تا ناخودآگاه خود را بیدار کنی

با تمام وجود این کلمات را فریاد بزن تا ناخودآگاه خود را بیدار کنی تفاوت بین خودخواهی و خود دوستی

تفاوت بین خودخواهی و خود دوستی انواع سهام در بازار بورس

انواع سهام در بازار بورس پر درآمد ترین مشاغل ایران کدام ها هستند؟

پر درآمد ترین مشاغل ایران کدام ها هستند؟ سخنی از استیو جابز1

سخنی از استیو جابز1 در مسیر موفقیت

در مسیر موفقیت کارمند تازه کار

کارمند تازه کار کتاب بابای دارا بابای ندار

کتاب بابای دارا بابای ندار رابطه تغذیه با کارآفرینی

رابطه تغذیه با کارآفرینی چک بهتر است یا سفته

چک بهتر است یا سفته سی ویژگی افراد توانا

سی ویژگی افراد توانا چطور از ايدهی كسب و كار خود محافظت نماييم

چطور از ايدهی كسب و كار خود محافظت نماييم رهبر رسانهها در کسبوکار خود شوید

رهبر رسانهها در کسبوکار خود شوید چنداشتباه رایج در فروش

چنداشتباه رایج در فروشتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

شبکه بانکی، واسطه یا سیاهچاله وجوه؟

دکترای اقتصاد مالی گفت: تعلل بیشتر در اجرای یک طرح نجات عملا به معنی حرکت به سمت بروز ورشکستگی بزرگی خواهد بود که عوارض غیرقابل جبرانی را بر اقتصاد کشور به همراه خواهد داشت.

مرتضی زمانیان، دکترای اقتصاد مالی در گفتگو با خبرنگار مهر درباره بحران نظام بانکی گفت: در شرایط کنونی نرخهای سود بانکی سپردهگذاری در بانک را بسیار جذاب و دریافت تسهیلات برای تولید را کاملا غیرجذاب ساخته است؛ تا حدی که تولیدکنندهکنندگان نیز سرمایه خود را نقد کرده و آن را در بانک سپردهگذاری مینمایند. در صورتی که تورم کمی بالاتر از نرخ سود بانکی بالا باشد، بنگاهها در فرایند زمانبر تولید عملا از تورم منتفع میشوند اما با در نظر گرفتن وضعیت کنونی، شبکه بانکی کشور نه تنها کارکرد سنتی خود یعنی رساندن منابع به بخش حقیقی را انجام نمیدهد، بلکه به یکی از اصلیترین موانع تولید تبدیل شده است.

عضو اندیشکده مطالعات حاکمیت و سیاستگذاری تصریح کرد: حال سوال اینست که عملا حجم کنونی تسهیلات بانکی با چه انگیزهای به چه افرادی پرداخت میشود؟ متاسفانه بخش زیادی از این تسهیلات در واقع استمهال تسهیلات گذشته است. بانکهای به دلایل مختلف از جمله پیچیدگیهای حقوقی پیگیری مطالبات غیرجاری، بعضا ترجیح میدهند با ارائه تسهیلات جدید به بدهکاران برای بازپرداخت بدهیهای قبلی خود، عملا زمان بازپرداخت بدهیها را به تعویق انداخته و مطالبات غیرجاری را تبدیل به مطالبات جاری نمایند. از اینرو نه تنها آمار موجود در مورد مطالبات غیرجاری بیانگر حجم واقعی این مطالبات نیست، بلکه آمار تسهیلات بانکی نیز نشاندهنده میزان منابع انتقال یافته به بخش تولیدی نیست.

وی در پاسخ به این سوال که سرانجام این فرایند به کجا منتج خواهد شد، توضیح داد: با نرخهای فعلی که بانکها به سپردهگذاران پرداخت مینمایند عملا روز به روز به حجم سپردههای بانکی یا همان حجم نقدینگی افزوده میشود که نتیجه آن افزایش روزافزون بدهیهای بانکی (روزانه صدها میلیارد) به سپردهگذاران است. از سوی دیگر به دلیل عدم وجود تولیدکنندگان علاقمند دریافت تسهیلات، عملا واسطهگری وجوه صورت نمیپذیرد که نتیجه آن عدم سودآوری فعالیت های بانکی است. بنابراین همواره بر حجم تعهدات بانکی افزوده میشود که این در نهایت منشا ورشکستگی بزرگی در بخش بانکی خواهد شد.

زمانیان درباره راهکاری برون رفت از این وضعیت نیز گفت: با توجه به وضع موجود نکات مهمی که در هر راهکار پیشنهادی باید بدانها پاسخ داد اولا مساله کاهش نرخ سود است که بدون تحقق آن عملا امکان اصلاح پایدار نظام بانکی وجود ندارد. نکته دیگری که در برخی از راهکارهای پیشنهادی از آن غفلت میشود آنست که راهکار مواجهه با این حجم از نقدینگی شکل گرفته صرفا مساله هدایت نقدینگی (به سمت بخشهای حقیقی) نیست. باید توجه داشت که اکنون بخش قابل توجهی از نقدینگی موجود از سنخ بدهیهای بدون پشتوانهی (!) شبکه بانکی است که در صورت مطالبه توسط سپردهگذاران پیش از نقد شدن، عملا منجر به نکول بانکها خواهد شد.

این کارشناس ارشد اقتصادی گفت: در این شرایط بسیار خطرناک که حجم نقدینگی یا همان بدهیهای شبکه بانکی به سرعت در حال افزایش است، تعلل بیشتر در اجرای یک طرح نجات عملا به معنی حرکت به سمت بروز ورشکستگی بزرگی خواهد بود که عوارض غیرقابل جبرانی را بر اقتصاد کشور به همراه خواهد داشت.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 29 / 3 / 1396 ساعت: 10:51 بعد از ظهر

درباره نرخ بهره فدرال رزرو

@eshghepool

دکتر مهدی کارنامه حقیقی

شاید برای بسیاری این سوال پیش آید که وقتی فدرال رزرو آمریکا نرخ بهره را تغییر می دهد، دقیقا چه چیزی تغییر می کند. در ذیل به این سوال پاسخ می دهیم اما قبل از آن لازم است نرخ موثر وجوه فدرال تعریف شود.

نرخ موثر وجوه فدرال:

نرخ وجوه فدرال نرخ بهره ای است که موسسات سپرده پذیر هر شب وجوه فدرال را با یکدیگر معامله می کنند. زمانی که یک موسسه سپرده پذیر در حساب های ذخیره اش مازاد داشته باشد می تواند به دیگر بانک ها که به آن وجوه نیاز دارند قرض دهد. به عبارت دیگر بانکی که وجه نقد اضافی دارد می تواند آن را به بانکی دیگر که مشکل نقدینگی دارد قرض دهد و بدین ترتیب موجودی نقد بانکی که مشکل دارد به سرعت افزایش می یابد.

نرخی که موسسه قرض گیرنده با آن بدهی اش را به موسسه قرض دهنده تسویه می کند توسط خود آن دو بانک تعیین می شود. اگر میانگین وزنی همه این نوع از معاملات بانک ها را محاسبه کنیم به آن نرخ موثر وجوه فدرال می گویند. اساساً نرخ موثر وجوه فدرال به وسیله بازار تعیین می شود اما فدرال رزرو از طریق عملیات بازار باز برای رسیدن به نرخی که آن را هدف گذاری کرده است در تعیین نرخ دخالت می کند. در ادامه عملیات بازار باز توضیح داده خواهد شد.

کمیته بازار باز فدرال رزرو (FOMC) در زمان هایی از سال نشست هایی را جهت تعیین نرخ هدف وجوه فدرال برگزار می کند. همانطور که در فوق گفته شد با برگزاری این نشست ها فدرال رزرو از طریق عملیات بازار باز (یا خرید و فروش قرضه های دولتی) بر نرخ موثر وجوه فدرال اثر می گذارد. فدرال رزرو حجم نقدینگی را با فروش قرضه های دولتی کاهش می دهد و بدین ترتیب نرخ وجوه فدرال را افزایش می دهد زیرا بانک ها وجوه کمتری جهت قرض دادن به یکدیگر در اختیار دارند. بطور مشابه فدرال رزرو می تواند از طریق خرید قرضه های دولتی حجم نقدینگی را افزایش دهد و بنابراین نرخ وجوه فدرال کاهش می یابد زیرا بانک ها موجودی نقد اضافی بیشتری جهت معامله با یکدیگر در اختیار دارند. این که فدرال رزرو بخواهد اوراق قرضه دولتی بخرد یا بفروشد به شرایط اقتصادی بستگی دارد.

اگر FOMC بر این باور باشد که رشد اقتصادی بسیار سریع است به گونه ای که فشارهای تورمی به همراه می آورد، آنگاه نرخ های بالاتر وجوه فدرال را جهت ملایم کردن فعالیت های اقتصادی مد نظر قرار می دهد. در سناریو مقابل FOMC ممکن است نرخ پایین تری برای وجوه فدرال را مد نظر قرار دهد تا رونق به فعالیت های اقتصادی باز گردد. (مطالب فوق برگرفته از سایت فدرال رزرو هست)

@eshghepool

تاریخ ارسال پست: 6 / 2 / 1396 ساعت: 11:17 قبل از ظهر

توزیع نامناسب نقدینگی

تازهترین گزارشی که بانک مرکزی از صورتهای مالی سیستم بانکی منتشر کرده نشان از ادامه روند روبه رشد نقدینگی دارد. بر این اساس در پایان دیماه امسال مجموعه نقدینگی از ۱۱۹۶ هزار میلیارد تومان عبور کرده که بیانگر رشد ۲۶ درصدی نسبت به دیماه سال گذشته است. این در حالیست که حجم نقدینگی در این دوره نسبت به پایان سال گذشته حدود 17.6 درصد رشد داشته و بالغ بر ۱۸۰ هزار میلیارد تومان افزایش دارد.

رشد نقدینگی در حالی اتفاق میافتد که چندی پیش رئیس کل بانک مرکزی در اظهاراتی اعلام کرده بود که در افزایش حجم و رشد ثبت شده نقدینگی، وجود تسهیلات و تکالیف اعتباری بیتاثیر نبوده است.

اما از مجموع ۱۱۹۶ هزار میلیاردی نقدینگی حدود ۱۵۰ هزار میلیارد مربوط به پول است که البته با رشد 10.4 درصدی نسبت به اسفندماه و 27.8 درصدی در مقایسه با دیماه سال گذشته همراه بود.

از سوی دیگر شبه پول که عمده آن را سپردههای بانکی تشکیل میدهد تا ۱۰۴۵ هزار میلیارد تومان از نقدینگی را تشکیل داده که با رشد بیش از ۲۵ درصدی نسبت به دیماه سال قبل است.

به گفته رئیس کل بانک مرکزی رشد نقدینگی یکی از مسائلی است که به عنوان هدف میانی برای سیاستگذار پولی در راستای دستیابی به هدف نهایی (تورم) مدنظر است و به دنبال رشد اقتصادی طبیعی است که شاهد رشد میزانی از نقدینگی باشیم با این حال همیشه رشد نقدینگی به معنی عدم نظارت بانک مرکزی نیست.

براساس آمارهای موجود میزان رشد نقدینگی از مرداد ۸۴ تا بهمن ۸۶ معادل ۱۰۴ بوده است. این رشد همچنین از مرداد ۹۲ تا بهمن ۹۴ بر اساس ارقام همگن نقدینگی ۷۵ درصد بوده است. یعنی طی دو سال ۷۵ درصد رشد نقدینگی وجود داشته است.

بهطور کلی رشد نقدینگی از مرداد ۹۲ تا بهمن ۹۴ معادل ۹۸ درصد بوده است. قربانی گفت: این رشد در حالی در دولت یازدهم رخداده که رشد نقدینگی در ابتدای دولت نهم بدون افزایش پوشش آماری ۱۰۴ درصد بوده است، بنابراین بازهم توصیه میکنم نگاه به رشد نقدینگی از این زاویه صحیح نیست.

نقدینگی سرگردان شد

اصغر مشبکی، استاد دانشگاه در این رابطه با اشاره به اینکه نقدینگی سرگردان شده است، گفت: اگرچه نقدینگی رشدی 17 درصدی داشته اما نسبت به دی ماه سال قبل که رشد نقدینگی 26 درصدی بوده این میزان کمتر شده است. وی توضیح میدهد البته بانک مرکزی برای کنترل میزان نقدینگی تاکنون خیلی تلاش کرده است. برای مثال سعی کرده جلوی هرگونه تسهیلات بین بانکی را بگیرد از طرفی بانکها را مجبور کرده برای کمبود نقدینگی به خود بانک مرکزی مراجعه کنند ولی به دلیل اینکه بانکها سود سپرده را پایین آوردهاند این نقدینگی از بانکها خارج شده و به دنبال معاملات واقعی و غیرواقعی سرگردان شده است.

این استاد دانشگاه ادامه میدهد مردم دیگر اعتمادی به سود سپردههای بانکی ندارند. به همین دلیل سرمایه خود را از بانکها خارج کردهاند. این سرمایه هنوز وارد مسکن نشده است از طرفی وضعیت آشفته بورس هم نشان از این دارد که سپردهها به سمت بورس نیز نرفته است.

مشبکی میگوید مساله دیگر این است که نقدینگی آنطور که باید و بهطور متناسب توزیع نشده است. بیش از 80 درصد این نقدینگی در دست دهک بالای جامعه یعنی ثروتمندان است که بر حفظ آن و عدم دسترسی دولت به آن هوشمندانه عمل میکنند همین دلیل دولت قادر نیست این میزان را از دهک بالا جمعآوری کند تنها کار دولت جمعآوری نقدینگی از دهکهای پایین جامعه است که دولت سعی دارد آن را از طریق گرفتن مالیات، تشویق به سرمایهگذاری در بخش خصوصی، جذب سرمایهها در بانکها و فعال کردن بورس و کسبوکارهای تولیدی جمعآوری کند. امید است بعد از عید بتوان اینها را با تلاش دولت جمع کرد.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 22 / 12 / 1395 ساعت: 6:55 بعد از ظهر