آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

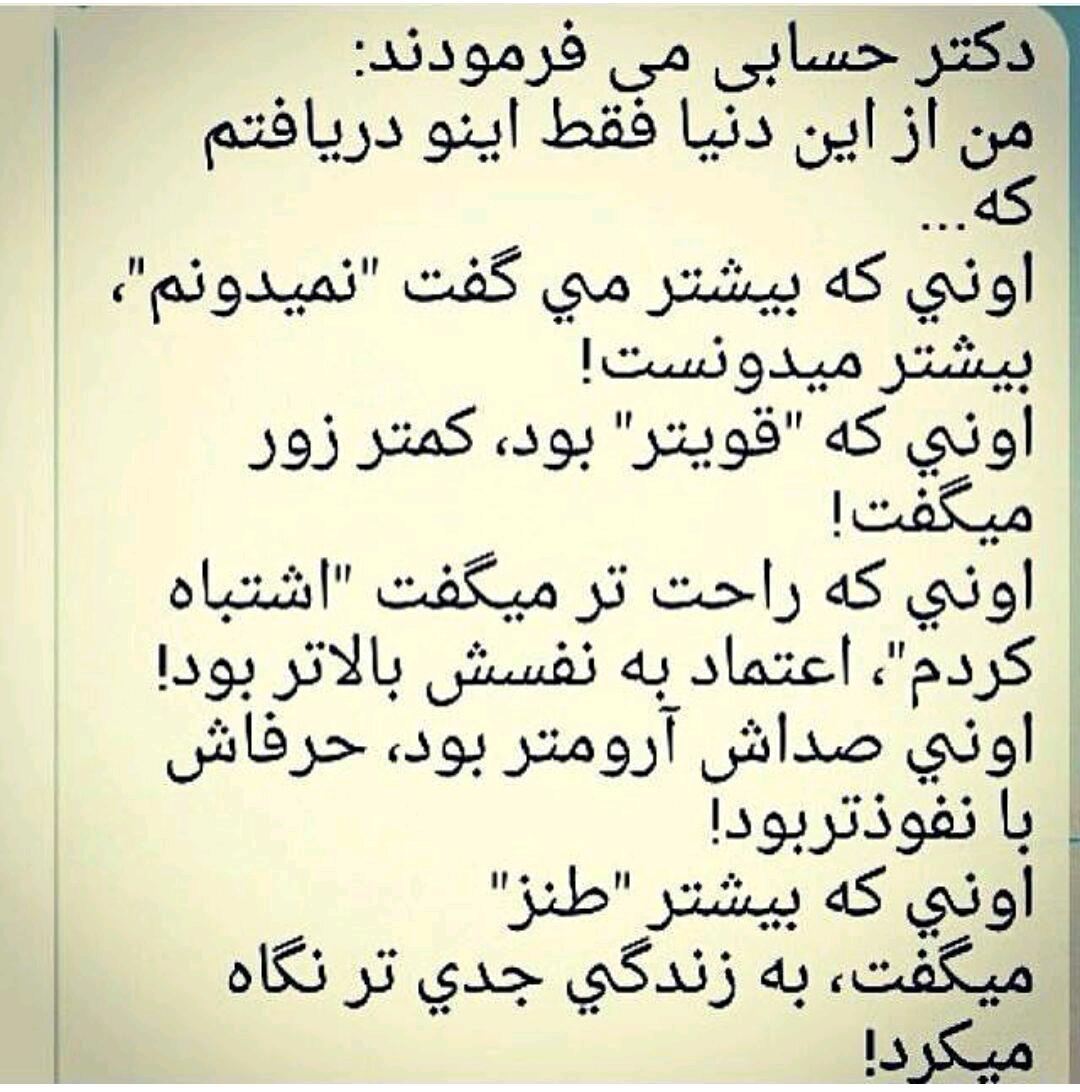

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

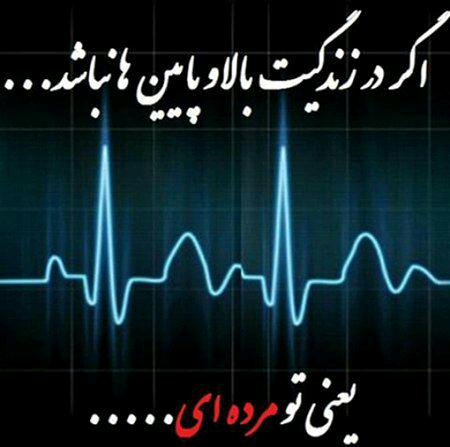

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

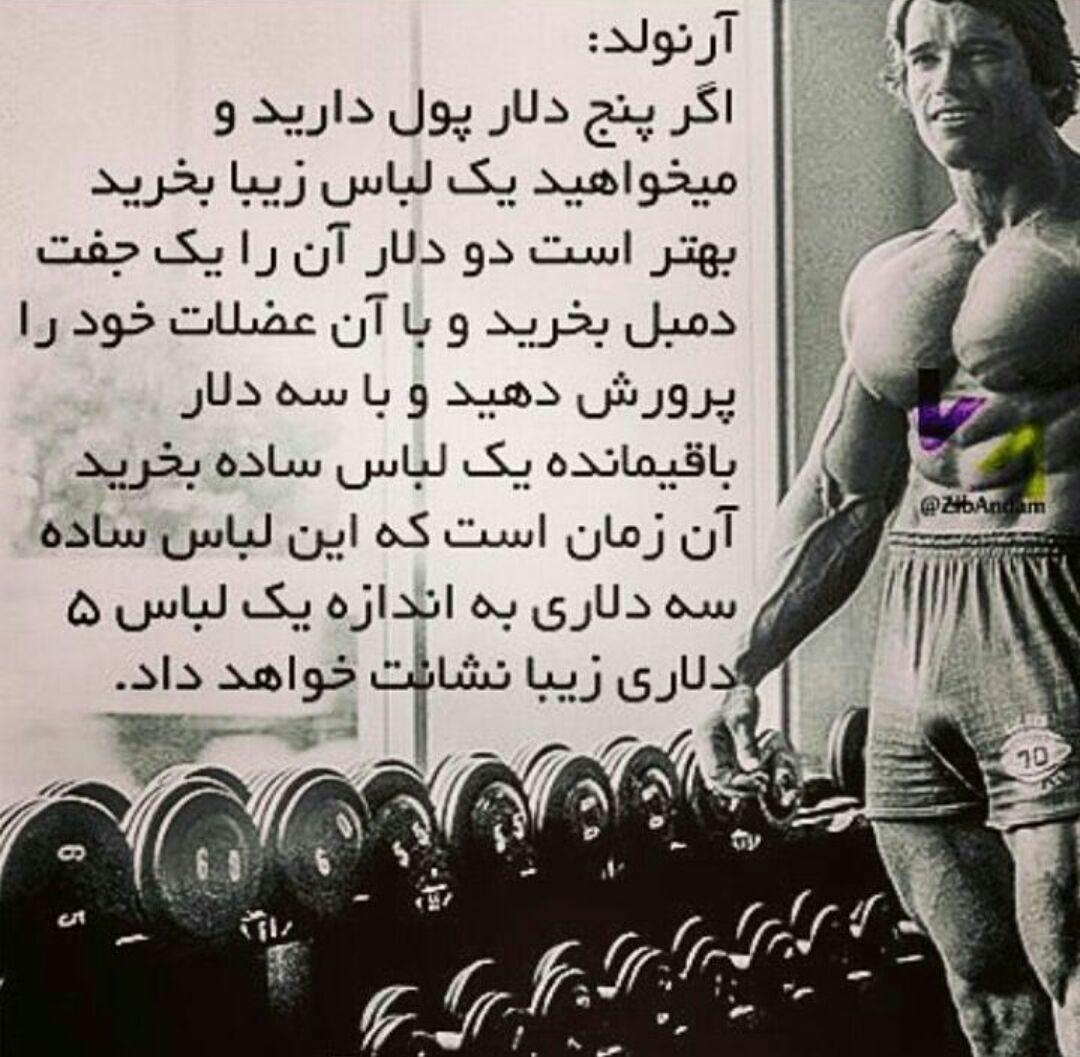

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

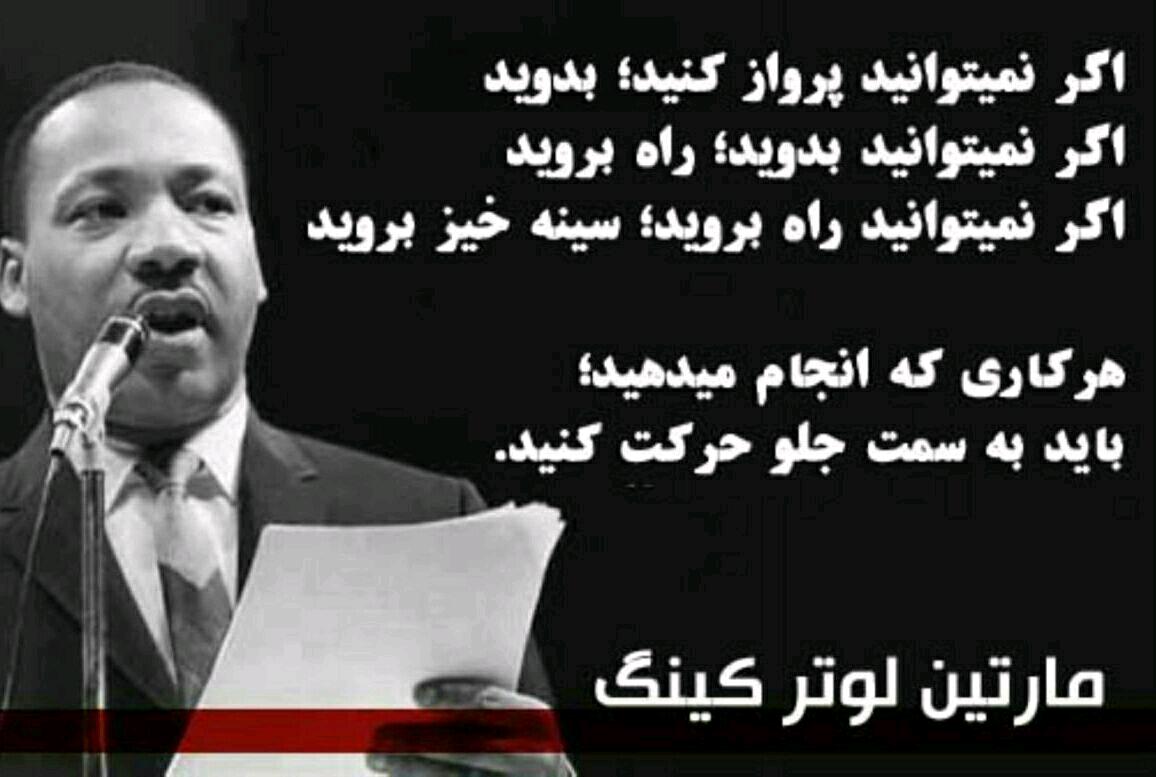

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

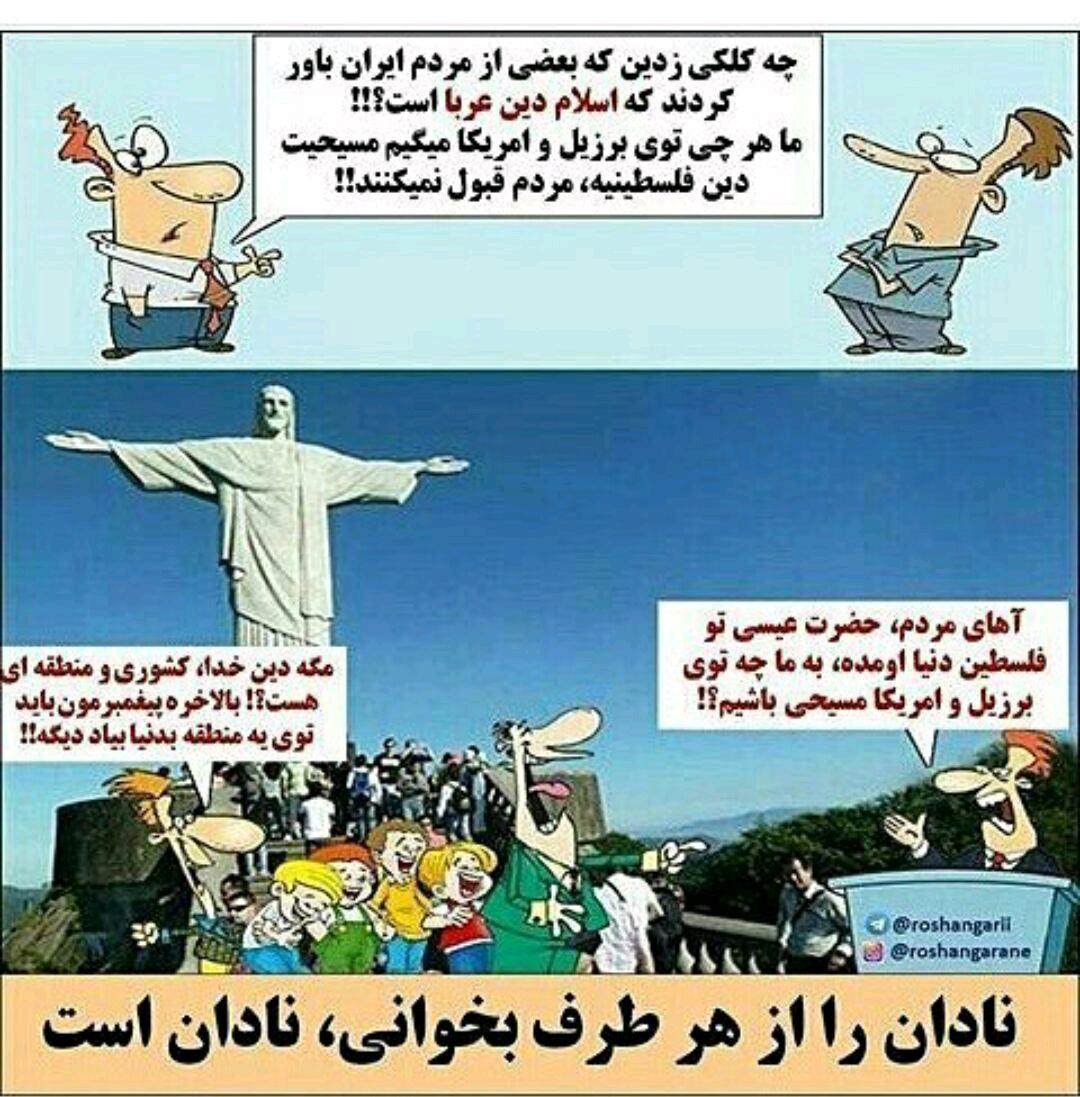

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

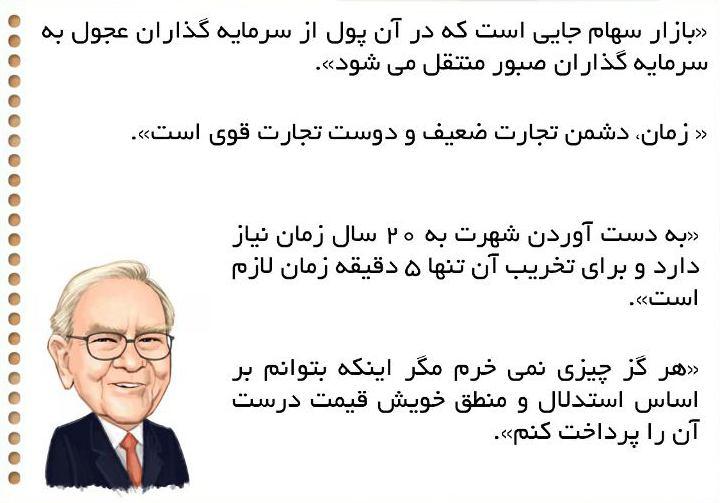

جمله انگیزشی بصورت یک عکس سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

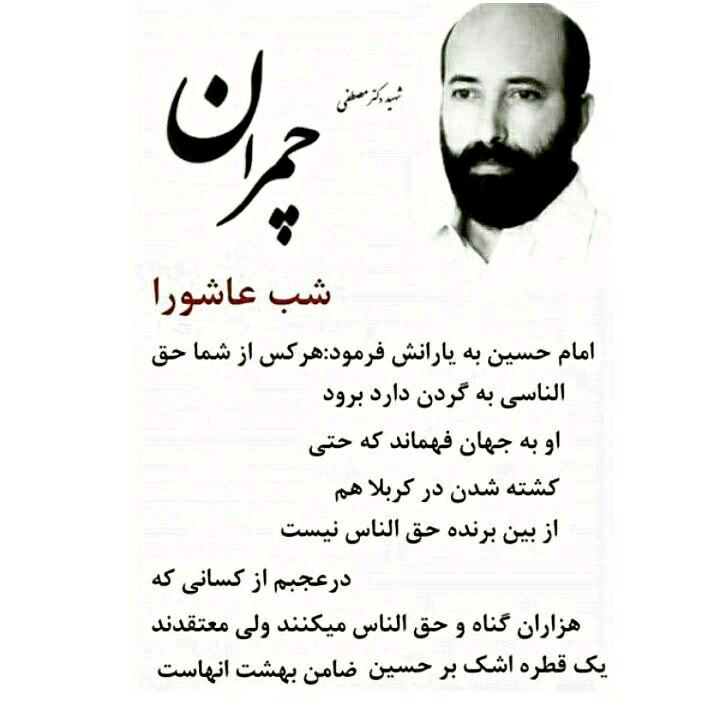

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

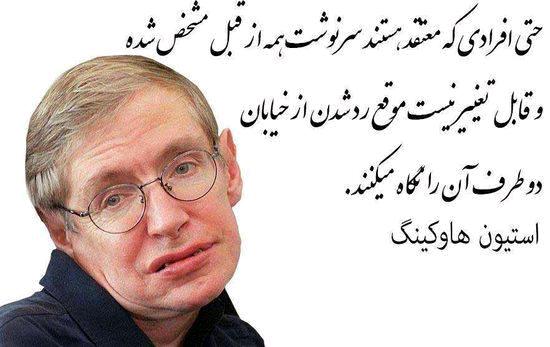

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

روش برخورد با دنیا از نگاه حضرت علی(ع)

روش برخورد با دنیا از نگاه حضرت علی(ع) خلاقیت سکوی پرتاب به سوی نوآوری

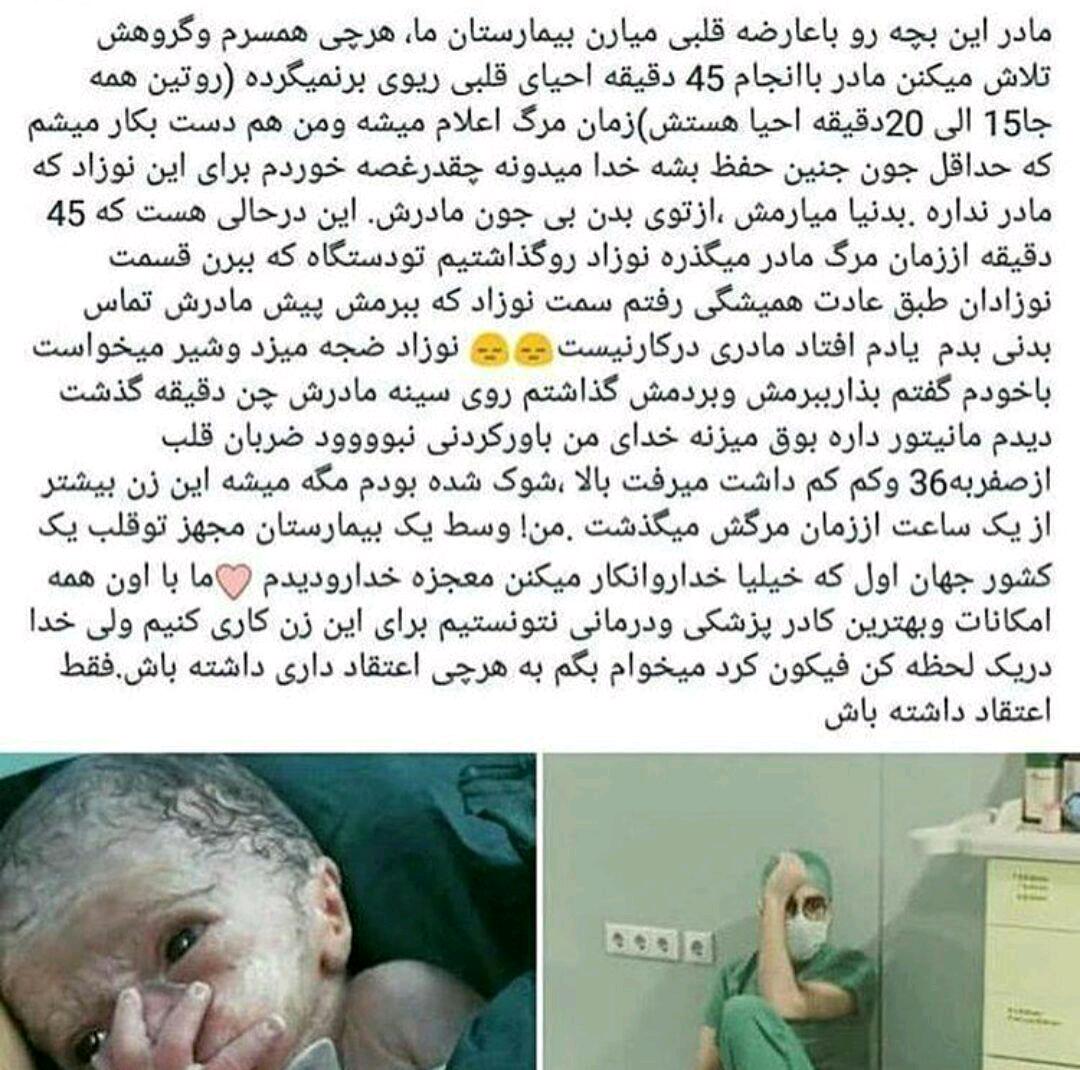

خلاقیت سکوی پرتاب به سوی نوآوری معجزه ی خداوند در کشوری که خدا را انکار می کنند

معجزه ی خداوند در کشوری که خدا را انکار می کنند مجموعه ی ذهن خودرا برای به دست آوردن شادی توسعه دهید

مجموعه ی ذهن خودرا برای به دست آوردن شادی توسعه دهید افراد دوستی را بنا به انگیزه های مختلف ایجاد می کنند

افراد دوستی را بنا به انگیزه های مختلف ایجاد می کنند شکل دادن عادات و ویژگی های مثبت

شکل دادن عادات و ویژگی های مثبت عقاب چگونه دوباره متولد میشود

عقاب چگونه دوباره متولد میشود از عارفی پرسیدند

از عارفی پرسیدند سخنی از استیو جابز1

سخنی از استیو جابز1 این چیزهای کوچک هستند که تفاوت های بزرگ ایجاد می کنند

این چیزهای کوچک هستند که تفاوت های بزرگ ایجاد می کنند برخی از ما هرگز زندگی نمی کنیم

برخی از ما هرگز زندگی نمی کنیم کتاب راز

کتاب راز مشکلات به وجود می آیند و ما غصه می خوریم و بعد ازیک مدت از ذهن ما می رود

مشکلات به وجود می آیند و ما غصه می خوریم و بعد ازیک مدت از ذهن ما می رود داستان جالب توریست ثروتمند و تسویه حساب بدهکارها

داستان جالب توریست ثروتمند و تسویه حساب بدهکارها راههای مدیریت رابطه منفی با رییس

راههای مدیریت رابطه منفی با رییس بحران ناکارآمدی در نظام مدیریت کشور

بحران ناکارآمدی در نظام مدیریت کشور کسب درآمد از چاپ کارت ویزیت

کسب درآمد از چاپ کارت ویزیت هفت قانون طلایی NLP برای موفقیت

هفت قانون طلایی NLP برای موفقیت گزارش سال ۲۰۱۶ توانمند سازی تجاری جهانی

گزارش سال ۲۰۱۶ توانمند سازی تجاری جهانی ۸۰ درصد رفت و آمدهای شهری حذف خواهد شد!

۸۰ درصد رفت و آمدهای شهری حذف خواهد شد!تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

نحوه تعيين قيمت سهام

چکيده:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

قيمت سهام:

بورس اوراق بهادار مكاني است، كه در آن انواع مختلف اوراق بهادار مانند سهام عادي، اوراق قرضه، اختيار معامله اوراق بهادار و قراردادهاي آتي مورد دادو ستد قرار ميگيرد.

مهمترين وظيفه بورس اوراق بهادار، ايجاد يك بازار كارآ و پيوسته براي اوراق بهادار است به گونه اي كه هر لحظه بتوان اوراق بهادار را به قيمت عادلانه ونزديك به قيمت معامله قبلي خريد و فروش گردد. بنابراين بورس بايد بتواند نقدينگي كافي را براي سرمايهگذاران ايجاد كند. در چنين بازاري، سرمايهگذاران خواهند توانست كه اوراق بهادار خود را سريعاً به نقد تبديل و يا داراييهاي نقدي خود را صرف سرمايهگذاري در اوراق بهادار نمايند.

وظيفه مهم ديگر بورس، تعيين قيمت اوراق بهادار است. قيمت در اين بازار براساس عرضه و تقاضا ي اوراق بهادار تعيين ميشود. تمام سفارشهاي خريد و فروش اوراق بهادار از اقصي نقاط كشور به محل بورس ارسال و با توجه به حجم عرضه و تقاضا، قيمت سهام تعيين ميگردد.

يك بازار كارآ بايد اين امكان را فراهم آورد كه براساس اطلاعات منتشر شده در بازار، اوراق بهادار مورد ارزيابي قرار گيرد و آثار آن در قيمت اوراق بهادار منعكس گردد ؛ به عبارت ديگر، بورس اوراق بهادار نسبت به تحولات و رويدادهاي مختلف حساسيت نشان ميدهد. در كشورهاي ديگر، شركتهايي كه قصد فروش سهام به عموم را دارند براي عرضه سهام به عموم و تعيين ارزش سهام از خدمات موسسات تهيه سرمايه و يا بانكهاي سرمايهگذاري استفاده ميكنند. اين موسسات كه داراي تجربيات طولاني در تعيين ارزش سهام شركتها هستند، با توجه به اوضاع عموميبازار سرمايه وتجزيه و تحليل وضعيت مالي ودورنماي سودآوري شركت و همچنين قيمت سهام شركتهاي مشابه، اقدام به تعيين قيمت سهام ميكنند. اين موسسات علاوه بر تعيين قيمت سهام، مسئوليت فروش و عرضه عموميسهام را نيز به عهده دارند.

قيمت سهام شركتهايي كه سهام آنها براي اولين بار به عموم عرضه ميشود به دليل بالا بودن ريسك و نگراني مربوط به عدم سابقه قيمت معاملاتي و نامشخص بودن قابليت نقدينگي معمولاً كمتر از قيمت سهام شركتهاي مشابهي كه داراي سابقه طولاني معاملات سهام هستند، درنظر گرفته ميشود. با توجه به اينكه در كشورهاي ديگر مقررات خاصي در مورد افشاي اطلاعات جامع در مورد شركتهايي كه سهامشان قرار است به عموم عرضه گردد وجود دارد، اين موسسات مسئوليت تهيه كتابچه اطلاعات مربوط به شركت را نيز به عهده ميگيرند. اين اطلاعات توسط اين موسسات تهيه و صحت و جامعيت آن توسط مراجع رسميتائيد ميشود ودر نتيجه تا حدود زيادي اعتماد مردم به سرمايهگذاري در سهام عرضه شده را افزايش ميدهد.(راعي،تلنگي،1383)

مدلهاي تعيين ارزش سهام عادي:

در تئوريهاي مالي، ارزش اوراق بهادار از طريق محاسبه ارزش فعلي عايدات آينده آنها به دست مي آيد، به عبارت ديگر، براي تعيين ارزش اوراق بهادار، ابتدا بايد ميزان عايدات ناشي از اوراق بهادار را همراه با زمان دريافت آنها تعيين نمودو سپس با توجه به نرخ تنزيلي كه با ميزان ريسك اينگونه اوراق بهادار متناسب باشد، ارزش فعلي آنها را محاسبه كرد. چون نرخ تنزيل و يا نرخ بازده مورد توقع سرمايهگذاران تابعي از ميزان ريسك عايدات آينده است، لذا نرخ تنزيل مورد استفاده بايد با ريسك عايدات آيندهآنها متناسب باشد. بنابراين براي تعيين ارزش سهام عادي، ابتدا بايد سه عنصر اصلي تعيين ارزش يعني:

(1)ميزان عايدات آينده، (2) زمان دريافت عايدات، (3) ميزان عدم اطمينان نسبت به تحقق عايدات ،مشخص گردد.

همانگونه كه قبلاَ اشاره شد، ميزان عايدي كه به يك سهم عادي تعلق ميگيرد، تابعي از ميزان سود خالص شركت است. ميزان سود خالص شركت نيز تابعي از ميزان فروش و حجم هزينه هاي ثابت و متغير عملياتي و غيرعملياتي شركت است. با توجه به متغير بودن اين عوامل و نوسان پذيري آنها از يك سال به سال بعد، امكان تخمين دقيق سود شركت در سالهاي آينده وجود ندارد. البته ميتوان، توان كسب سود شركت را با توجه به عوامل دروني و بروني شركت تعيين كرد.

اگر درآمد متعلق به هر سهم را با EPS و نرخ بازده مورد توقع سهامداران عادي را با K نشان دهيم و اگر شركت صددرصد سود خود را تقسيم كند، ارزش هر سهم به طريق زير قابل محاسبه خواهد بود.

مدل بدون رشد:

اگر ميزان سرمايهگذاري شركت در هر سال را فقط به ميزان استهلاك دارائيهايش فرض كنيم، دراين صورت ظرفيت توليد و توان كلي كسب سود شركت ثابت مي ماند كه ميتوان آن را با EPS نشان داد دراين صورت ارزش هر سهم برابر خواهد بود با:

با توجه به اينكه جمع كسرهاي داخل پرانتز برابر با 1/K است. خواهيم داشت:

معادله5-2

به عبارت ديگر براي تعيين ارزش هر سهم كافي است درآمد متعلق به هر سهم را به نرخ بازده مورد توقع سهامداران ( نرخ تنزيل ) تقسيم كنيم.

مدل با رشد:

در مدل قبل، فرض براين بود كه شركت هيچ گونه سرمايهگذاري جديدي انجام نميدهد و اگر شركت به منظور توسعه فعاليت خود، به سرمايهگذاري تمام يا قسمتي از سود خود اقدام كند، قدرت كسب سودش افزايش يافته، سودهاي آينده آن رشد خواهد يافت. نرخ رشد سودهاي آينده به ميزان سرمايهگذاري، و نرخ بازدهي اين سرمايهگذاري بستگي دارد. اگر درصد سود سرمايهگذاري شده را با b و نرخ بازده سرمايهگذاري را با r و نرخ رشد سود را با g نشان دهيم نرخ رشد برابر خواهد بود با: g = b.r

و ميزان سود نقدي تقسيمي (D) به سهامداران برابر خواهد بود با:

D = (1-b)EPS

در چنين حالتي ارزش يك سهم برابر خواهد بود با:

با توجه به اينكه

EPS2=EPS1(1+g) = EPS1(1+br)

EPSn=EPS1(1+g)n-1=EPS1(1+br)n-1

با جايگزيني معادلات فوق در فرمول تعيين ارزش خواهيم داشت:

اگر فرض كنيم كه K>br باشد ( كه فرض معقولي است ) فرمول فوق خلاصه خواهد شد:

معادله6-2

لذا در اين فرمول مشاهده ميشود كه ارزش يك سهم، تابعي از درآمد متعلق به هر سهم (EPS)، درصد سود سرمايهگذاري شده (b)، نرخ بازدهي سرمايهگذاري (r) و نرخ بازده مورد توقع سهامداران (K) است.

ارزش تعيين شده براي هر سهم طبق معادله6-2 در دو حالت برابر با ارزش تعيين شده طبق معادله5-2 است.

اول : موقعي كه شركت سود خود را سرمايهگذاري ننموده (b = 0 ) و تمام آن را تقسيم كند ؛ در اين صورت معادله6-2 به شكل زير درخواهد آمد:

كه شبيه معادله5-2 است

دوم: موقعي كه نرخ بازده سرمايهگذاري شركت با نرخ بازده مورد توقع سهامداران برابراست (r = k ). در اين صورت معادله6-2 به شكل زير درخواهد آمد.

به عبارت ديگر براي آن دسته از شركتهايي كه نرخ بازده سرمايهگذاريشان با نرخ بازده مورد توقع سهامداران برابر است، معادله5-2ميتواند براي تعيين ارزش سهام بكار رود. با توجه به اينكه نرخ بازده مورد توقع سهامداران تابعي از نرخ بازده ساير فرصتهاي سرمايهگذاري مشابه است، شركتها ميتوانند با سرمايهگذاري مجدد سود، موجبات افزايش ارزش سهام را فراهم نمايند مشروط براين كه نرخ بازده سرمايهگذاريشان بيشتر از نرخ بازده سرمايهگذاري ساير شركتهاي مشابه باشد.

برخي شركتها ميتوانند فرصتهاي سرمايهگذاري بسيار سود آور را به لحاظ برخورداري از موقعيتهاي انحصاري براي مدت محدودي داشته باشند. اين موقعيتهاي انحصاري ميتواند ناشي از مزيتهاي تكنولوژي، نزديكي به مواد اوليه، برخورداري از وضعيت رقابتي مناسب در بازار و حمايتهاي دولتي و گمركي باشد. لذا براي آنگونه شركتها به جاي در نظر گرفتن يك نرخ رشد بايد چند نرخ رشد را كه با نرخ بازدهي فرصتهاي سرمايهگذاري در مقاطع زماني مختلف متناسب است، در نظر گرفت.(صالح آبادي،سياح،1384)

نحوه تعيين قيمت در بورس ايران

در بورس، كميته قيمت گذاري، مسئوليت تعيين قيمت پايه براي سهاميكه در بورس پذيرفته ميشوند را به عهده دارد. فرمول مورد استفاده براي تعيين قيمت پايه به شرح زير است:

ارزش هر سهم

در اين فرمول EPS1، پيشبيني درآمد هر سهم در سال بعد و K نرخ تنزيل و يا نرخ بازده مورد توقع سهامداران است. براي محاسبه EPS1 ابتدا ميانگين EPS براي سه سال قبل محاسبه ميگردد و سپس براساس نرخ رشد EPS در سه سال گذشته ميانگين نرخ رشد سالانه و قيمت پايه به شرح زير محاسبه ميگردد:

قيمت پايه

همانگونه كه ملاحظه ميگردد، كميته قيمت گذاري در تعيين قيمت پايه به عامل رشد سودهاي آينده توجه نموده است، ولي در تعيين ارزش سهم از مدلي استفاده كرده كه فرض ميكند سودهاي آينده رشدي ندارند. همانطور كه در بخش قبلي توضيح داديم، سهاميكه سود آنها رشدي ندارد براساس فرمول زير قابل محاسبه هستند:

ارزش هر سهم

در مورد آن دسته از سهاميكه به خاطر سرمايهگذاريهاي آينده، انتظار ميرود سودشان افزايش يابد، فرمول تعيين ارزش به شرح زير است:

ارزش هر سهم

مزايا و معايب نسبتهاي قيمت به سود هر سهم و ارزش دفتري به ارزش بازار سهام :

الف) مزايا:

1. مفيد بودن: اين ضرايب، ابزار مفيدي جهت ارزش گذاري شركتها ميباشند.

2. سادگي: اين ضرايب به خاطر سادگي محاسبات ميتوانند روشهاي خوبي براي ارزشيابي شركتها باشند.

3. مربوط بودن: اين ضرايب همان ضرايبي هستند كه سرمايهگذاران براي سرمايهگذاري از آن استفاده مينمايند.

ب ) معايب:

1. مبتدي بودن: به علت ابتداعي بودن اين ضرايب كه چند متغير با يكديگر تأثيرگذارند اين ضرايب عملاً كارايي خود را از دست ميدهند.

2. ايستاد بودن (غيرپويا): ضرايب فوق ارزش شركت را در يك لحظه از زمان نشان ميدهند و نميتوانند پويايي شركت در حال رقابت را اندازهگيري كنند.

بازده سهام:

بازده مثبت سرمايهگذاري شامل دو قسمت يعني سود تقسيم شده و ديگري منفعت ناشي از افزايش ارزش سهام ميباشد. از طرف ديگر، كاهش قيمت سهام عادي در بازار، معني بازدهي منفي ( براي سهام ) است. پيشبيني بازده به طور كامل امكان پذير نيست از اين رو صاحبان سهام عادي هنگام خريد اين اوراق ريسك ميكنند.

شركت براي اينكه بتواند ثروت صاحبان خود را به حداكثر برساند بايد به گونه اي عمل كند، كه از مجموع دو رقم متعلق به سود سهام پرداختي و افزايش قيمت سهام در بازار، مطلوبترين تركيب به دست آيد. اگر چه امكان دارد دست شركت در تعيين سياست تقسيم سود، كاملاً باز باشد، ولي نميتواند در قيمت سهام در بازار تأثيري داشته باشد، يعني شركت ميتواند در مورد مقدار و دفعاتي كه سود سهم ميپردازد اعمال نظر كند، ولي قيمت بازار سهام شركت به روابط متقابل خريداران و فروشندگان سهام در بازار بستگي دارد.

قيمت سهام شركت به دو عامل بستگي دارد:

1. قدرت سودآوري شركت و

2. درجه عدم اطمينان ( ريسك ) نسبت به دريافت سودهاي آتي.

پس يكي از اطلاعات مورد نياز سرمايهگذاران آگاهي از ريسك سرمايهگذاري مربوطه است زيرا بازده بدون ريسك امكان پذير نيست و از اين جهت تصميمات سرمايهگذاري برپايه درك و تنظيم ريسك و بازده مورد انتظار بنا مي شود.(جهانخاني،پارسائيان،1375)

تاریخ ارسال پست: 13 / 8 / 1399 ساعت: 11:17 بعد از ظهر

بازار سهام; امكانات و حقوق سهامداران

سهام در بازرگاني و امور مالي به عنوان بخش يا پارهاي از مالكيت در يك بنگاه اقتصادي است. اين سهام به طور معمول در بازارهاي عمومي سهام قابل خريد و فروش هستند. چنانچه دارندهء سهام ميتواند نفع يا عايدي اين سرمايه را اگر بتواند آن را به قيمتي بالاتر از قيمت خريد بفروشد، به دست آورد.

شركتهاي سهامي، سهامداران را قادر ميسازند كه در منافع شركت شريك باشند. پرداختهاي مربوط به منافع مشاركت به سهامداران، سود سهام ناميده ميشود. به علاوه همچنان كه سهامدار در منافع شركت ذيحق است، در صورتي كه شركت در آستانه انحلال قرار گيرد در فروش خود كارخانه نيز صاحب حق است. سهامداران همچنين ميتوانند شخصا يا توسط نمايندگانشان، در موضوعات مربوط به شركت، راي بدهند. هنگامي كه شركت سهام تازهاي را منتشر ميسازد، آنان در خريد تعداد معيني از سهام عرضه شده قبل از عرضهء عمومي، داراي حق تقدم هستند. سهامداران همچنين گزارشهاي دورهاي، معمولا سه ماهه كه در آن اطلاعاتي در زمينهء روندهاي فعاليت شركت درج شده، دريافت ميكنند.

سهام معمولا قابل تبديل است; به اين معنا كه ميتوان به اشخاص ديگر واگذار و يا فروخت.

سهامدار به عنوان شخصيت داراي مالكيت بازرگاني و دارندهء مسووليت محدود در قوانين بازرگاني و تجارت، محسوب ميشود. مسووليت محدود به اين معناست كه سهامدار شخصا در قبال بدهي شركت مسوول نيست. بخش عمدهء سرمايهء سهامدار در صورت زيان دهي و سقوط فعاليتهاي شركت در معرض نابودي قرار ميگيرد. اين امر در صورتي رخ ميدهد كه زيانهاي شركت معادل سرمايهگذاري اوليه باشد. ميزان سرمايهگذاري صاحب سهام عبارت است از مبلغي كه در هنگام خريد سهام پرداخت شده است. اين ترتيبات با ساير شكلهاي سازمانهاي بازرگاني كه به عنوان واحد شخصي يا شراكتي شناخته ميشوند، تفاوت دارد. دارندگان واحدهاي اخيردر قبال بدهكاري ناشي از كسب و كارشان، شخصا مسووليت دارند.

● بنگاههاي اقتصادي_ چگونه سهام منتشر ميكنند؟

بنگاهها اقتصادي به منظور سرمايهگذاري در فعاليتهاي مربوط به خود، مبادرت به انتشار سهام ميكنند. اين روش افزايش سرمايه، فقط براي بنگاههايي كه به صورت شركت سهامي تشكيل شدهاند امكانپذير است و بنگاههاي شخصي و شراكتي فاقد چنين امكاني هستند. شركت سهامي وجوه حاصل از فروش سهام جديد را ميتواند به چندين شكل هزينه كند. بسته به نوع شركت و موضوع فعاليت آن،اين امر ميتواند در راه گسترش تحقيقات و توسعهء عمليات شركت صورت گيرد; اختصاص به خريد تجهيزات تازه شود; تسهيلات تازه و يا بهبود تسهيلات پيشين را تامين كند يا به استخدام نيروي كار جديد اختصاص يابد.

روش ديگر افزايش سرمايه عبارت است از سرمايهگذاري اعتباري كه از طريق فروش اوراق قرضه انجام ميشود كه نوعي وام با تحمل بهرهء معين است. با انتشار اوراق قرضه، شركت متعهد ميشود سود معيني را در دورههاي تعيين شده به وامگذار - دارندهء اوراق قرضه- بپردازد و در سررسيد، كل مبلغ آن را بازپرداخت كند. اين اوراق، گواهي وام هستند در حاليكه سهام گواهي مالكيت در شركت محسوب ميشوند. سهام و اوراق قرضه كلا به عنوان اوراق بهادار معرفي ميشوند. (در حال حاضر در ايران، شركتهاي سهامي بخش خصوصي مجاز به انتشار اوراق قرضه نيستند و اين حق صرفا در اختيار دولت به منظور جذب نقدينگي جامعه و به كارگيري آن در طرحهاي ملي و در مواردي حتي به هدف به كارگيري اين وجوه براي تامين كسر بودجهء دولت كاربرد دارد.)

هنگامي كه يك شركت در اولين گام مبادرت به انتشار سهام به صورت عمومي ميكند، از همكاري يك بانك سرمايهگذاري جهت راهاندازي بازار اوليهء سهام (IPO) استفاده ميكند. بانك سرمايهگذاري، سهام منتشره از سوي شركت را در قيمت توافق شده يكجا خريداري ميكند; آن گاه اين سهام را به مشتريان بانك و يا اشخاص ديگر عرضه ميكند. شركتهايي كه داراي بازار اوليه ميشوند معمولا شركتهاي تازهاي هستند كه به مبلغ قابل توجهي از سرمايه نيازمندند. يك شركت سهامي ميتواند فقط يك بازار اوليه داشته باشد، هنگامي كه براي اولين بار مبادرت به عرضهء عمومي سهام ميكند. پس از آن شركت به عنوان شركت سهامي عام شناخته ميشود. يك شركت سهامي عام كه نياز به افزايش سرمايه براي توسعهء بيشتر كسب و كار خود دارد ممكن است انتشار سهام بيشتري را در آينده درخواست كند. اين كار به عنوان افزايش سهام در آينده يا افزايش سهام در جريان ناميده ميشود.برخي شركتها ممكن است، شكل عمومي يعني شركت سهامي عام را انتخاب نكنند. در اين حالت، شركت به عنوان شركت خصوصي - شركت سهامي خاص - محدود ميشود. اين امر زماني از سوي موسسان شركت برگزيده ميشود كه آنان نخواهند ديگران را در سود خود شريك كنند يا مايل نباشند كنترل شركت در اختيار شركا قرار گيرد.

غالب اطلاعاتي كه روزانه توسط رسانههاي خبري در بارهء خريد و فروش سهام گزارش ميشود، دربارهء سهامي است كه قبلا منتشر شده است. خريد و فروش روزانهء سهام به ندرت به بازار اوليهء سهام مربوط ميشود. اكثريت سهام معامله شده به عنوان معاملات دست دوم سهام (IPS) محسوب ميشود. از اين رو شركتهايي كه در ابتدا اين سهام را انتشار دادهاند در اين عمليات مستقيما نقشي ندارند.

ارزش سرمايهاي شركت CAPITALIZED VALUE مربوط به ارزش بازار سهام شركت ميشوند كه قبلا منتشر شدهاند و هم اكنون در دست دارندگان اين سهام قرار دارند بنابراين از سوي آنان قابل خريد و فروش هستند. ارزش سرمايهاي شركت ممكن است بيشتر و يا كمتر از ارزش دفتري - يا اسمي - BOOK VALUE شركت باشد. ارزش دفتري - يا اسمي- عبارت است از ارزش داراييهاي شركت كه در صورتهاي مالي زير عنوان حقوق صاحبان سهام منعكس و از دفاتر رسمي شركت استخراج ميشوند. ارزش سرمايهاي شركت همچنين ممكن است بيشتر يا كمتر از ارزش جايگزيني Replacement Value شركت باشد; يعني ارزشي كه در حال حاضر اگر شركت تصميم به جايگزيني داراييهاي خود بگيرد، خرج برميدارد. شركتها برخي اوقات به تجزيه سهام split ميپردازند. به اين ترتيب كه سهام در جريان outstanding share را با سهام جديد به ارزش اسمي تازهاي معادل نيم، يك سوم و يا يك چهارم قيمت اسمي پيشين تعويض كند. دراين حالت هر سهم پيشين به دو، سه يا چهار سهم جديد تقسيم ميشود.

هنگامي كه يك شركت سهام خود را به اين ترتيب افزايش ميدهد، وجه تازهاي به دست نميآورد. تجزيهء سهام معمولا هنگامي كه مديريت شركت قيمت هر سهم شركت را خيلي بالا ميپندارد، انجام ميگيرد. به وسيلهء تجزيهء سهام و كاهش قيمت آن به چند بار كمتر، خريد سهام تازه توسط سرمايهگذاران بيشتري انجام ميگيرد و اين امكان را در اختيار شركت قرار ميدهد كه جهت افزايش سرمايهء شركت در آينده از طريق انتشار سهام در جريان جديد، خريداران بيشتري را جذب كند.

● مردم چگونه سهم ميخرند؟

نفع اقتصادي، انگيزهء ابتدايي را براي خريد سهام ايجاد ميكند. نفع يا بازده هر سهم شامل دو بخش است: سود سهامكه پرداختهاي دورهاي ناشي از فعاليت سودآور شركت طي يك دورهء مالي مشخص است را در برميگيرد; و افزايش بهاي بازار سهم كه ناشي از وجود تقاضا براي خريد آن در بازار سهام - بورس اوراق بهادار - است. در بازار سرمايه، يك سرمايهگذار در واقع فقط با دو گزينه جهت بهرهبرداري از سرمايهگذاري خود در يك شركت روبهرو ميشود. خريد سهم يا اوراق قرضه اوراق قرضه همانند يك مطالبهء مالي در مقابل شركت است و از لحاظ ريسك مالي بر تمامي انواع سهام اولويت دارد. از اينرواوراق قرضه به نسبت سهام، سرمايهگذاري مطمئنتري است; بهويژه در وضعيت ضدتورمي يعني دورهاي كه بهاي كالاها و خدمات همچنين بهاي انواع داراييها و از جمله سهام به طور عموميسقوط ميكنند. در حاليكه سهام معمولا در وضعيت تورمي يعني دورهاي كه بهاي كالاها و خدمات به طور عمومي افزايش مييابند، برتري دارد; زيرا سهام شاخص داراييهايي است كه احتمالا در شرايط افزايش عمومي قيمتها با نرخ بيشتري نسبت به بهاي ساير كالاها و خدمات رشد ميكند. در اين حالت چون قيمت اسمي اوراق قرضه - يعني بهايي كه شركت انتشاردهندهء اين اوراق در سررسيد آن متعهد به پرداخت است - ثابت است، نميتواند آنگونه كه سهام شركتها در اين اوضاع و احوال افزايش قيمت پيدا ميكند، سودي را از اين زاويه به صاحبان خود برساند.

● واسطهگري مالي

سرمايهگذاران ميتوانند به دو طريق متفاوت سهام داشته باشند. راه اول مالكيت مستقيم است كه سرمايهگذاران سهام شركت معيني را به سبد سهام (PORTFOLIO ) شخصي خود ميافزايند. به اين ترتيب حساب موجودي خود از سهام (ACCOUNT ) را افزايش دادهاند. نوع دوم، مالكيت مستقيم و از طريق مشاركت در يك شركت موسوم به واسطهگري مالي است. شركت واسطهگري مالي - نهاد سرمايهگذاري - از طريق مديريت سرمايهگذاري شركت كه وجوه سهامدار خود را در انواع مختلف سهام شركتهاي ديگر سرمايهگذاري ميكند تصور ميشود كه روش مطمئنتر از سرمايهگذاري در يك شركت معين است يعني واجد ريسك كمتري است. متنوعسازي سهام و ايجاد سبد سهام، وسيلهاي است كه سهامدار با احتمال خطر كمتري در سرمايهگذاري خود مواجه ميشود، زيرا ريسك (عدم اطمينان) در تعداد زيادي بنگاه اقتصادي و نه در تعداد كمي از آنها پخش ميشود. در اين حالت سرمايهگذاران، سهام شركت واسطهگري مالي را به حساب شخصي خود ميافزايند; در حالي كه شركت واسطه، خود مستقيما مالك سهام شركتهاي ديگر است.

● دلالها و كارگزاران

سرمايهگذاران معمولا جهت خريد و فروش اوراق بهادار از خدمات دلالها و كارگزاران استفاده ميكنند. برخي از اين كارگزاران به عنوان كارگزار تمام وقت محسوب ميشوند. كارگزاران تمام وقت، انواع گستردهاي از خدمات شامل شرايط مشاورهء سرمايه گذاري را براي سرمايهگذاران فراهم ميكنند. برخي ديگر، كارگزاران درصدي محسوب ميشوند. كارگزاران درصدي تنها به ارايهء خدمات در زمينهء خريد و فروش سهام به سفارش سرمايهگذاران ميپردازند. در مورد واسطهگريهاي مالي، سرمايهگذاران ميتوانند به طور مستقيم به آنان رجوع كنند. از اين قرار براي معامله با اين گروه، سرمايهگذاران نيازي به خدمات كارگزاران و دلالها ندارند. در هر دوي اين موارد، سرمايهگذار جهت تصميم گيري درباره اينكه با كدام يك از واسطهگريهاي مالي به معامله سهام بپردازد، بهتر است كه از مشاوره با مشاوران مالي متخصص در بازار سهام، استقبال كند.

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:21 بعد از ظهر

با مفهوم P/E آشنا شويم

● مقدمه

P/E يا نسبت قيمت به سود يكي از افزارهاي قديمي و عموما" پر استفاده به منظور ارزش گذاري سهام است. هر چند محاسبه ي P/E بسيار ساده است اما تفسير آن عملا" دشوار مي نمايد . در شرايط معيني اين نسبت بسيار گويا و در زمان ها ي ديگر كاملا" بي معنا جلوه مي كند . از اين رو ، غالبا" سرمايه گذاران اين اصطلاح را نادرست به كار مي گيرند و درتصميماتشان بيش از حد لازم به آن وزن مي دهند .

در بخش هاي بعدي اين مقاله ابتدا به تشريح و تبيين P/E مي پردازيم، سپس چگونگي استفاده از اين نسبت را در تجزيه و تحليل سهام بازگو مي كنيم ، و سرانجام به شرايطي مي پردازيم كه نبايد از اين نسبت استفاده شود .

● P/E چيست ؟

P/E كوتاه شده ي نسبت price(P ياقيمت سهم) به Earning Per Share( EPS يا سود هرسهم) است . همان گونه كه از نام آن پيدا است ، براي محاسبه ي P/E آخرين قيمت روز سهام يك شركت به سود هر سهم (EPS) آن تقسيم مي شود :

قيمت سهم

ــــــــــــــــــــــــــــــــــــ = P/E

سود هر سهم

غالبا" P/E در تاريخ هايي محاسبه مي شود كه شركت ها اطلاعات EPS (معمولاٌ سه ماهانه) را افشاء مي كنند. اين P/E را كه بر مبناي آخرين EPS محاسبه مي شود بعضا" P/E دنباله دار نيز مي گويند . اما گاهي از EPSبرآوردي براي محاسبه P/E استفاده مي شود،اينEPS معمولاٌ معرف سود برآوردي سال آينده است. در اين صورت به P/E محاسبه شده P/E برآوردي يا پيشتاز گفته مي شود. محاسبه ي P/E گاهي روش سومي هم دارد كه مبتني بر ميانگين دو فصل گذشته و برآورد دو فصل باقيمانده ي سال است . تفاوت عمده اي بين اين سه نوع وجود ندارد اما بايدبدانيد كه از محاسبات داده هاي تاريخي واقعي در مقايسه با برآوردهاي تحليل گران مالي استفاده كنيد .

مشكل بزرگ محاسبه ي P/E مربوط به شركت هايي است كه سود آور نيستند و از اين رو EPS منفي دارند . در خصوص چگونگي رفتار با اين پديده ديدگاه هاي متفاوتي وجود دارد . برخي قائل به وجود P/E منفي هستند ، گروهي در اين حالت P/E را صفر مي دانند و بسياري ديگر هم معتقدند كه ديگر P/E محلي از اعراب ندارد .

به لحاظ تاريخي دربورس اوراق بهادار تهران عموماٌ ميانگينP/E در دامنه ي۲/۳ تا ۲/۱۳تجربه شده است. نوسان P/E در اين دامنه عمدتا" بستگي به شرايط اقتصادي هر زمان دارد . درحال حاضر ميانگين P/E كل شركت هاي پذيرفته شده در بورس تهران حدود۲/۸ مي باشد. همچنينP/E بين شركت ها و صنايع مي تواند كاملا" متفاوت باشد .

● كاربرد P/E

به لحاظ نظري ، P/E يك سهم به ما مي گويد كه سرمايه گذاران چند ريال حاضرند به ازاي هر ريال سود يك شركت پرداخت نمايند. به همين جهت به آن ضريب سهام نيز مي گويند . به عبارت ديگر اگر P/E يك سهم ۲۰ باشد بدين معني است كه سرمايه گذلران حاضرند ۲۰ ريال براي هر ريال از سود اين سهم( كه شركت توليدمي كند) بپردازند .

الف) رشد سود

آنچه در بحث بالا به آن پرداختيم رشد شركت ها است . قيمت سهام بازتاب انتظارات سرمايه گذاران از ارزش و رشد آينده ي شركت است . اما توجه كنيد كه اندازه ي سود (EPS ) معمولا" مبتني بر سود هاي (EPSهاي) گذشته است .

اگر شركتي انتظار رشد دارد بنابراين انتظار داريم كه سودش نيز رشد نمايد . در نتيجه تفسيري بهتر از P/E آن است كه خوش بيني بازار از آينده ي رشد يك شركت را باز تاب مي دهد .

اگر P/E شركتي بالاتر از ميانگين بازار يا صنعت باشد بدين معني است كه بازار در ماه ها يا سال هاي آينده انتظارات بزرگي از سهم اين شركت دارد . شركتي با P/E بالا بايد سود هاي فزاينده ايجاد كند، در غير اين صورت قيمت سهمش سقوط خواهد كرد .

مثالي از شركت ايران خودرو گوياي اين بحث است .

ب) ارزاني يا گراني

P/E در مقايسه با قيمت بازار شاخص بهتري براي ارزش گذاري سهم است . مثلا" به شرط پايداري ساير متغيرها ، سهمي با قيمت ۲۰۰ ريال و P/E برابر ۱۰ بسيار گران تر از سهمي با قيمت۲۰۰۰۰وP/E برابر۱۰ است . توجه كنيد كه محدوديت هايي در اين مثال وجود دارد . شما نمي توانيد P/E هاي دو شركت كاملا" متفاوت را براي ارزش گذاري بهتر آنها مقايسه كنيد. به عبارت ديگر تعيين بالا يا پايين بودن P/E بدون توجه به دو عامل اصلي بسيار دشوار است : ۱) نرخ رشد شركت و ۲) صنعت.

۱) نرخ رشد شركت

آيااندازه ي رشد گذشته ي شركت ها مي تواند معرف نرخ هاي انتظاري از رشد آينده باشد ؟ هر چند پاسخ اين پرسش نمي تواند صريح باشد اما در عمل سرمايه گذاران براي پيش بيني سود (EPS ) و محاسبه ي P/E از نرخ هاي رشد گذشته استفاده مي كنند .

۲) صنعت

مقايسه ي شركت ها تنها در صورتي فايده منداست كه به يك صنعت تعلق داشته باشند ، مثلا" شركت هاي صنعت ... عمدتا" داراي ضرايب P/E پايين هستند چون به رغم ثبات صنعت رشد پاييني دارند . از طرف ديگر شركت هاي صنعت .... به دليل انتظار رشداز P/E هاي بالايي برخوردارند .

● دام هاي كاربرد P/E

تا بدين جا آموختيم كه در شرايط معيني P/E مي تواند ما را در تعيين بالا يا پايين بودن ارزش يك شركت كمك كند . همچنين پي برديم كه P/E تنها در شرايط معيني معتبر است .اما علاوه براين دام هاي ديگري نيز در تحليل P/E وجود دارد كه در ادامه درباره ي برخي از آنها بحث مي شود .

● حسابداري

سود يك اندازه ي حسابداري است كه در محاسبه اش از اقلام غير نقدي نيز استفاده مي شود . معيارهاي اندازه گيري سود بر طبق اصول حسابداري همگاني (GAAP ) مقرر مي شوند . اين اصول در گذر زمان تغيير مي كند و در هر كشوري نيز متفاوت از ديگر كشورها است . از اين رو محاسبه ي سود ( EPS) بسته به چگونگي دفتر داري و حسابداري مي تواند به صورت هاي متفاوت ارائه شود . در نتيجه مقايسه ي سودها (EPS ها ) با يك ديگر گاهي به مقايسه ي سيب و پرتقال مي ماند .

● تورم

در شرايطي كه اقتصاد كشور تورم بالا يي را تجربه مي كند طبعاٌ كالاها و هزينه هاي استهلاك به دليل بالا رفتن هزينه هاي جايگزيني كالاها و تجهيزات در مقايسه با سطح عمومي قيمت ها كم نمايي مي شود . بنابراين در زمان هاي تورمي P/E ها عموما" پايين تر مي آيند زيرا بازار سودها را كه به صورت ساختگي به بالا گرايش دارد تخريب شده مي بيند . بررسي P/E همانند تمامي نسبت ها ، در گذر زمان براي پي بردن به روند آن ارزشمند است . تورم اين بررسي را دشوارمي كند زيرا اطلاعات گذشته در امروز از فايده مندي كم تري برخوردارند .

● تفسيري ديگر

P/E پايين لزوما" بدين معني نيست كه ارزش يك شركت كم نمايي شده است . بلكه به معناي آن است كه بازار معتقد است شركت در آينده ي نزديك با مشكل روبرو خواهد شد . سهمي كه قيمتش پايين مي آيد معمولا" دليلي دارد .

عمده ترين دليلش اين است كه سود شركت كم تر از سود انتظاري اش خواهد بود . اين مساله P/E دنباله دار بازتابي ندارد مگر آن كه سود در عمل نيز محقق گردد .

● تنها به اتكاي P/E سهام نخريد

يكي از پر بسامد ترين اشتباهاتي كه سرمايه گذاران غير حرفه اي مرتكب مي شوند خريد سهام صرفا" به اتكاي P/E بالا يا پايين است . توجه كنيد كه ارزش يابي سهام تنها با تكيه بر شاخص هاي ساده اي مانند P/E ساده انگارانه و نادرست است . P/E بالا ممكن است به معني بيش نمايي ارزش سهم باشد و هيچ تضميني وجود ندارد كه بعدا" به سرعت پايين نيايد . ضمنا" توجه كنيد كه حتي اگر ارزش سهمي كم نمايي شده باشد ممكن است ماه ها يا حتي سال ها طول بكشد تا بازار ارزش آن را اصلاح نمايد .

درهر صورت تجزيه و تحليل سهام امري بسيار پيچيده تر از دانستن چند نسبت ساده است . به عبارت ديگر هر چند كليدي براي معماي ارزش گذاري سهام است اما تمام آن نيست . از اين رو توصيه مي شود كه سرمايه گذاران براي خريد سهام با خبرگان سرمايه گذاري رايزني نمايند . پاسارگاد نيك آماده است تا سرمايه گذاران علاقمند را با قواعد سرمايه گذاري آشنا سازد .

●● نتيجه گيري

P/E همه چيز يا به عبارتي حرف آخر را درباره ي ارزش سهم نمي گويد اما براي مقايسه ي شركت هاي يك صنعت ، كل بازار يا روند تاريخي P/E يك شركت فايده مند است .

به ياد بسپاريد كه :

الف ) P/E يك نسبت است و از تقسيم P (PRICE يا قيمت روز سهم ) به E (EPS يا سود هر سهم ) به دست مي آيد .

ب) سه نوع EPS به نام هاي EPS دنباله دار ، آينده و ميانگين وجود دارد .

ج) به لحاظ تاريخي ، ميانگين P/E ها در بازه ي ۲/۳ – ۲/۱۳ قرارمي گيرد .

د) به لحاظ نظري ، P/E يك سهم به ما مي گويد كه سرمايه گذاران حاضرند چند ريال به ازاي هر ريال سود بپردازند .

ه) تفسير بهتري از P/E اين است كه آن بازتاب خوشبيني بازار از آينده ي رشد يك شركت است .

و) P/E در مقايسه با قيمت بازار شاخص بهتري براي ارزش گذاري يك سهم است .

ز) بدون در نظر گرفتن نرخ هاي رشد صنعت ، صحبت از بالا يا پايين بودن P/E يك شركت بي معناست .

ح) تغيير در اصول حسابداري شامل وجود چندين روش مجاز براي سود (EPS ) تجزيه و تحليل P/E را دشوار مي كند .

ط) P/E ها عموما" در زمان تورم حاد پايين تر مي آيند .

ي) تفاسير بسياري پيرامون دليل پايين بودن P/E يك شركت وجود دارد .

ه) تنها به اتكاي ضريب P/E اقدام به خريد و فروش سهام نكنيد .

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:20 بعد از ظهر

انواع سهام

تعريف انواع سهام

2-11-1 سهام ارزشي : سهامي هستند كه بنا به دلايلي ، به غير از امكان رشد عايدات بالقوه ، پائين تر ازارزش ذاتي قيمت گذاري شده اند. سهام ارزشي معمولاً از طرف تحليلگران به عنوان سهام بانسبت هاي پائين يا نسبت هاي پائين شناخته مي شوند.

2-11-2 سهام رشدي : معمولاً سهام شركت هايي است كه داراي رشد بالايي در سود و فروش مي باشند. در نتيجه عملكرد شركت، سهام آنها داراي نسبت بالايي از و است . در برخي دوره ها سهام ارزشي از سهام رشدي بهتر و در برخي ديگر سهام رشدي بهتر از سهام ارزشي عمل مي كنند.

2-11-3 سهام چرخه اي : سهام چرخه اي داراي تغييرات بزرگ تري در نرخ بازدهي نسبت به تغييرات در نرخ هاي كلي بازار است . طبق CAPM سهام چرخه اي داراي ضريب حساسيت بزرگتري هستند. سهام چرخه اي عبارت از سهام هر شركتي است كه بازدهي آن در مقايسه با بازدهي كل بازار از نوسانات بيشتري برخوردار است ، به عبارت ديگر سهام با ضريب حساسيت بالا داراي همبستگي بيشتري با كل بازار بوده و به همين خاطر نوسان پذيري بيشتري دارند.

2-11-4 سهام پرمخاطره : سهام پرمخاطره از احتمال بالايي براي دستيابي به نرخ هاي بازدهي پائين يا منفي و احتمال پائين براي دستيابي به نرخ هاي بازدهي عادي يا بالايي برخوردار هستند. سهام پرمخاطره عبارت از سهامي است كه بالا قيمت گذاري شده و احتمال زيادي وجود دارد كه در دوره هاي آينده وقتي كه بازار قيمت آن را به قيمت واقعي تعديل دهد، اين سهام نرخ بازدهي پائين و همچنين منفي را در پيش رو داشته باشد .

2-11-5 سهام تدافعي : دو نكته ظريف در سهام تدافعي وجود دارد :

نخست اينكه انتظار نمي رود نرخ بازدهي سهام تدافعي در دوره سقوط كلي بازار كاهش يابد يا بيشتر از نرخ كلي بازار كاهش پيدا كند.

ضمناً CAPM دلالت بر اين داشت كه ريسك مربوط به يك دارايي عبارت است از واريانس بازدهي آن با سبد اوراق بهادار بازار كه به آن ريسك سيستماتيك مي گفتيم . يك سهم با ريسك سيستماتيك پائين يا منفي (با ضريب حساسيت مثبت يا منفي كوچك) را يك سهم تدافعي مي ناميم زيرا بازدهي آن در شرايط نامطلوب بازار سهام به طور معنيداري آسيب نمي بيند. (بيدگلي ، هيبتي ، رودپشتي ، 1386).

تاریخ ارسال پست: 18 / 1 / 1399 ساعت: 5:15 بعد از ظهر

حق تقدم خرید سهام

حق تقدم همان طور که از نام آن مشخص است،شرکت ها هنگام افزایش سرمایه از محل آورده نقدی و مطالبات سهامداران،به افرادی که در تاریخ مجمع فوق العاده سهامدار شرکت باشند،حق تقدم می دهند که اگر تمایل داشته باشد مبلغ 1000ریال را واریز کرده و حق تقدم به سهام تبدیل می شود.اما اگر سهامدار تمایل به شرکت در این افزایش سرمایه نداشت.می تواند حق تقدم خود را در بازار به شخص دیگری بفروشد تا واریز مبلغ اسمی به عهده فرد دیگری باشد.

فرآیند افزایش سرمایه از محل آورده نقدی

1-ثبت افزایش سرمایه در اداره ثبت شرکت ها(اضافه شدن به پرتفوی سهام و قابلیت معامله سهام جدید)

2-عرضه عمومی حق تقدم های استفاده نشده(عرضه حق تقدم هایی که استفاده نشده اند)

3-بازگشایی سهام و حق تقدم در بازار (مهلت 60روزه معاملات حق تقدم)

4-تصمیم گیری در خصوص افزایش سرمایه(تصمیم گیری در خصوص افزایش سرمایه)

یک مثالی از حق تقدم

فرض کنید شرکت پتروشیمی پردیس،تصمیم دارد تا مجمعی جهت افزایش سرمایه 100درصد از محل آورده نقدی سهامداران برگزار نماید:

1-ابتدا سهامداران به مجمع فراخوانده شده و در خصوص افزایش سرمایه تصمیم گیری و در نهایت تصویب می کنند؛

2-پس از گذشت چند روز از برگزاری مجمع و انتشار تصمیمات اخذ شده آن در کدال،نماد شرکت بازگشایی و سپس حق تقدم ناشی از افزایش سرمایه چند روز پس از بازگشایی سهم،اماده معامله خواهد شد

3-سهامدارانی که هنگام برگزاری مجمع مالک سهم بوده اندبراساس درصد افزایش سرمایه شرکت،مالک حق تقدم نیز هستند(حتی در صورت فروش سهم پس از مجمع)در این مثال با افزایش سرمایه 100درصد به تعداد سهام تحت تملک در مجمع،حق تقدم تعلق می گیرد

4-هنگام بازگشایی،این حق تقدم ها به پرتفوی سهامدار اضافه می شود و در مهلت مقرر(60روز)مالک حق تقدم سه انتخاب می تواند داشته باشد:

4-1یاباید به ازای هر حق تقدم 1000ریال به حساب تعیین شده از سوی شرکت در مهلت 60روزه واریز نماید.در این صورت حق تقدم پس از مدتی که توضیح خواهیم داد،به سهم تبدیل خواهد شد

4-2حق تقدم رادرروزهای معاملاتی طی مهلت مقرر شده 60روزه به فروش می رساند.دراین حالت دیگر نیازی به واریز وجه از سوی سهامدارفروشنده نیست و این تعهد واریز به خریدار انتقال می یابد

4-3هیچ اقدامی انجام نمی دهد.نه مبلغ اسمی را به حساب شرکت واریز می کند و نه اینکه حق تقدم را به فروش می رساند.

5-پس از این که عرضه عمومی حق تقدم توسط شرکت به اتما رسید و افزایش سرمایه صورت گرفته نزد اداره ثبت شرکت ها خواهد رفت و افزایش سرمایه را ثبت و اطلاعیه ثبت آن را برروی کدال منتشر خواهد نمود

6-پس از گذشت چند روز از انتشار اطلاعیه ثبت افزایش سرمایه توسط شرکت،همه حق تقدم ها به سهم تبدیل و به پرتفوی سهامدار اضافه خواهد شد.در اینجا منظور از سهامدار،فردی است که مبلغ 1000ریال را بابت افزایش سرمایه پرداخت کرده و یا اینکه در عرضه عمومی حق تقدم های استفاده نشده،حق تقدم را از شرکت خریداری کرده است.

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 4:15 بعد از ظهر

آموزش شیوه های تحلیل و انتخاب سهام

برای خرید سهام ما دو روش در انتخاب و تحلیل سهام داریم

1-تحلیل تکنیکال

2-تحلیل بنیادی(فاندامنتال)

تحلیل تکنیکال

درتحلیل تکنیکال با استفاده از نمودارها و با یک سری از ابزارهای تحلیلی که عمدتا در نرم افزارهای تحلیل تکنیکال(متاتریدر،ادونس گت،داینامیک تریدرو...)قابل مشاهده هستند،به تحلیل سهم پرداخته می شود.شما در تحلیل تکنیکال قادر خواهید بود که حمایت(تشدیدتقاضا)و مقاومت(تشدیدعرضه)سهم را بیابید

تحلیل بنیادی

در تحلیل بنیادی افراد با استفاده از اعداد و ارقام صورت مالی،میزان کالای خرید و فروش شده توسط شرکت،تحلیل هزینه های شرکت،وضعیت کلان اقتصادو...در پی یافتن این موضوع هستند که آیا سهام مدنظر ارزش خرید دارد یا خیر.به عبارتی با استفاده از این شیوه در پی یافتن سهامی هستند که کمتر از ارزش ذاتی(واقعی)خود در بازار معامله می شوند.تحلیلگران بنیادی بیشتر با اعداد و ارقام و محاسبات و شم اقتصادی در ارتباط اند،اما تحلیل گران تکنیکال با نمودار و نرم افزارهای تکنیکال سروکار دارند.

تاریخ ارسال پست: 27 / 11 / 1398 ساعت: 10:9 بعد از ظهر

4 نکته از وارن بافت برای سرمایه گذاران فردی

1به سهام به عنوان بخشی از یک کاروکسب نگاه کنید. از خودتان بپرسید: اگر فردا صبح تا 3 سال دیگر بورس سهام بسته شود، چه احساسی خواهم داشت؟ اگر کماکان نسبت به داشتن آن سهام در این شرایط خوشحال هستم، پس آن کاروکسب را دوست دارم. داشتن این قالب ذهنی برای سرمایه گذاری مهم است!

شرکت برکشایر تحت رهبری او در حال حاضر مالک 400 میلیون سهم غول نوشیدنی جهان یعنی کوکا کولا و به ارزش 16.7 میلیارد دلار است. سود سهامی که امسال نصیب شرکتش شد 560 میلیون دلار بود که معادل نصف میزان سرمایه گذاری آن در کوکاکولا در 27 سال پیش است.

"بازار سهام ابزاری است برای انتقال پول از جیب افراد عجول به جیب افراد صبور"! وارن بافت

جالب است که او در سهامِ بیزینس و کاروکسبی که از اول تا آخر؛ از تولید تا مصرف و از صفر تا صد آنرا نفهمد، هرگز وارد نمی شود. به همین دلیل وقتی ده سال پیش از او سوال شد چرا در مایکروسافت، اپل،... سرمایه گذاری نمی کنی، پاسخ داد من آنها را نمی فهمم!

2وجود بازار سهام برای این است که به شما خدمات ارائه کند نه راهنمایی! بازار به شما نمی گوید سرمایه گذاری درستی کرده اید یا اشتباه، بلکه نتایج کاروکسبی که سهامش را خریده اید است که می گوید تصمیمتان برای انتخاب آن سهم درست است یا اشتباه!

3شما دقیقا نمی دانید ارزش یک سهم چقدر است، پس برای خودتان یک حاشیه امن تدارک ببینید. به گونه ای وارد یک سهم شوید که تا حدی امکان اشتباه کردن داشته باشید تا به محض پی بردن به آن و با فروش سهم، کماکان سرپا و روبراه باشید!

4وام گرفتن و سرمایه گذاری آن در بازار سهام، متداول ترین روشی است که افراد باهوش را ورشکسته می کند!

چرا؟ چون وام دهنده انتظار سود بدون ریسک دارد و وارد کردن این وام در یک ابزار کاملا ریسکی و دارای نوسان قیمت، به معنی امکان نکول در بازپرداخت آن است!

امیرعباس زینت بخش

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 25 / 7 / 1396 ساعت: 6:26 بعد از ظهر

ریسکهای ۴ گانه بانک ها

ریسکهای ۴ گانه در موسسات مالی، منجر می شود تا وجه متمایزی میان بانک و سایر موسسات اقتصادی، شکل بگیرد و رفتار نظارتی ویژهای را بر بانکها ایجاب کند. این ریسکها عبارتند از:

۱. ریسک اعتباری: به این معنا که مشتری اعتباری بانک قادر به بازپرداخت تسهیلات یا تعهدات خود نباشد. در این صورت تطابق زمان سرسید میان استرداد سپرده و بازگشت تسهیلات با اختلال مواجه شده و خطر عدم ایفای تعهدات را بالا میبرد.

۲. ریسک نقدینگی: به این معنا که بانک برای ایفای تعهدات کوتاهمدت خود قادر به نقد کردن داراییهای خود نباشد. داراییهایی که در ادبیات متداول از آن به عنوان داراییهای منجمد یاد میشود. اختصاص سهم بالا به داراییهای که نقدشوندگی پایینی دارد، تهدیدی برای ثبات مالی است. بر همین اساس، برای کاهش این نوع ریسک محدودیتهای سرمایهگذاری خصوصا در حوزه املاک و مستغلات توسط بانکهای مرکزی اعمال میشود. به عنوان مثال در کشور ایالات متحده، بانکها از سرمایهگذاری در بخش مسکن و مستغلات به طور مستقل، منع شدهاند.

۳. ریسک بازار: سرمایهگذاری در داراییهایی که ارزش آنها بهصورت روزانه تغییر میکند همچون سهام، اوراق بدهی و ارز، بانک را با ریسک بازار مواجه میکند. به همین دلیل بانکها اصولا باید درصد خاصی از منابع مالی خود را صرف سرمایهگذاری در این بازارها به دلیل کنترل این نوع ریسک نمایند.

۴. ریسک عملیاتی: هر گونه خسارت ناشی از فعالیتهای عملیاتی بانک مانند حوادث غیرمترقبه، اختلاس، اختلال در سیستمهای داخلی و از همه مهتر میزان عدم تطبیق با قوانین و مقررات ابلاغی بانک مرکزی، ریسک عملیاتی نامیده میشود.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 23 / 1 / 1396 ساعت: 4:18 بعد از ظهر

نگاهی به استراتژی های رقابتی شرکت های «علی بابا» و « ای بی» در صنعت خرده فروشی اینترنتی چین

نبرد کروکودیل چینی و کوسه آمریکایی

علی بابا

گروه علی بابا در سال 1999 توسط «جک ما» تأسیس شد. او برخلاف بسیاری از کارآفرینان اینترنتی جهان که در دانشگاه های آمریکایی تحصیل کرده اند یا در سیلیکون ولی مشغول به کار بوده اند، در یکی از دانشگاه های ایالت هانگژو زبان انگلیسی آموخت و مدتی نیز معلم زبان مدرسه بود. در سفری که در اواخر دهه 90 به آمریکا داشت، متوجه اهمیت اینترنت شد و هنگامی که به چین بازگشت، به همراه 17 نفر از دوستانش گروه علی بابا را بنیانگذاری کرد.

سایت علی بابا دات کام نخستین محصول این کار گروهی است که در زمینه B2B فعالیت می کند. با توجه به رشد دو رقمی اقتصاد صادرات محور چین در اوایل سده جدید و نیاز به شناسایی تأمین کنندگان معتبر توسط خریداران داخلی و جهانی، این سایت به سرعت به یکی از محبوب ترین سایت های تجاری در چین و دنیا تبدیل شد.

ای بی

«ای بی» در سال 1995 توسط پیر امیدیار، کارآفرین ایرانی الاصل مقیم آمریکا تأسیس شد. در این سایت حراجی اینترنتی می توان تمام لوازمی را که یک شخص در طول عمر خود ممکن است به آنها نیاز داشته باشد پیدا کند. « ای بی» به فاصله کوتاهی پس از تأسیس تبدیل به یک شرکت میلیارد دلاری و سهام آن در NAZDAQ عرضه شد.

نخستین اقدام به گسترش در عرصه جهانی، شروع به فعالیت «ای بی» در آلمان از طریق تملیک یک سایت آلمانی در سال 1999 بود که 47میلیون دلار هزینه داشت. به فاصله کوتاهی پس از آن، این شرکت توانست در کشورهای تایوان، استرالیا، کره جنوبی، ژاپن و اسپانیا نیز اقدام به سرمایه گذاری از طریق ایجاد یا تملیک وب سایت های مشابه کند.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 21 / 1 / 1396 ساعت: 1:6 بعد از ظهر

چه کنیم که در بازار سرمایه ضرر نکنیم؟

بازار سرمایه را اگر عامیانه و ساده نگاه کنیم، خروجی ساده ای هم می توان گرفت

شاید سوال خیلی از شما این باشد که چه کنیم ضرر نکنیم؟

باور کنید جوابش خیلی ساده است

1 طمع خود را کنترل کن

2 وارد سهمی که زیاد رشد کرده نشو

3 کارهای پر ریسک نکن

4 بر اساس حرف هیچ کسی خرید و فروش نکن

5 رویای یک شبه پولدار شدن نداشته باش

6 تا وقتی به این جمع بندی نرسیدی که یک سهم ارزش خرید داره آن را نخر

7 برای خودت قوانین معاملاتی بگذار(حد ضرر-حد سود.....)

باور کن ضرر نمیکنی

من نمیدونم چرا ما نمی توانیم همین چند موضوع ساده را برای خودمان جا بیاندازیم و اجرایی کنیم

از امروز این چند نکته را تکرار کن و اجرایی کن. باور کن در معاملاتت تحولی ایجاد می شود

این را مطمین باش

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 25 / 11 / 1395 ساعت: 4:38 بعد از ظهر

در این بازار چند نوع ارزش برای سهام تعریف می شود.یکی از آنها قیمت اسمی سهام است.که در ایران 100 تومان قیمت گذاری شده که در واقع همان قیمت اولیه سهم است که یک رقم صوری است.

یک ارزش دیگر،ارزش دفتری سهام است.وقتی همه دارایی ها را محاسبه کرده و میزان بدهی ها را از این رقم کسر کنیم و مبلغ به دست آمده را بر تعداد سهام آن شرکت تقسیم کنیم ارزش دفتری سهام به دست می آید.فرض کنید مجموع دارایی های یک شرکت 75 میلیارد تومان است و مجموع بدهی های آن 50 میلیارد تومان که حاصل کسر آنها 25 میلیارد تومان خواهد شد.حالا اگر این مبلغ را بر تعداد فرضی سهام منتشره این شرکت که 25 میلیون است.

تقسیم کنیم،رقم 1000 تومان به دست می آید که ارزش دفتری هر سهم خواهد بود.ارزش جاری نیز یکی دیگر از انواع ارزش های سهام است.این ارزش همان قیمتی است که بازار بورس تعیین می کند.توجه کنید که میزان ارزش جاری به ارزش دفتری سهام هیچ گونه وابستگی ندارد.ممکن است ارزش جاری یک سهام 400 تومان و ارزش دفتری 1000تومان باشد.

ارزش های جاری معمولا بر اساس میزان عرضه و تقاضا تعیین می شوند.هرجا صحبت از قیمت سهام باشد در واقع منظور همین ارزش جاری است.اما ارزش دفتری در واقع نمایانگر آینده یک سهم است.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 3 / 11 / 1395 ساعت: 7:28 بعد از ظهر

انواع سرمایه گذاران

سرمایه گذارانی که در بازار بورس اوراق بهادار فعالیت می کنند عموما به 2 دسته تقسیم می شوند،یکسری از این افراد را به عنوان اشخاص حقیقی می شناسند.

این دسته،سرمایه گذارانی هستند که یک سهم را با تحلیل های خود خریده و با استفاده از خرید و فروش این سهام از بازار سود کسب می کنند اما سرمایه شان آنقدر کلان نیست که بتوانند کنترل سهام شرکت های مختلف را در دست بگیرند.

گروه دیگر اشخاص حقوقی هستند،این افراد حجم منابع مالی زیادی در دست دارند،وسعت عمل شان در این بازار بالاست و تاثیر زیادی بر بازار سهام شرکت ها دارند.این اشخاص عموما دولتی یا شبه دولتی هستند.مثل بانک ها والبته در مواردی شرکت های خصوصی ای که منابع مالی زیادی دارند همچون بیمه ها،صندوق های بازنشستگی و شرکت های سرمایه گذاری.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 28 / 10 / 1395 ساعت: 12:34 قبل از ظهر

افتادن در دام خطای هزینهی هدررفته

فیلم افتضاح بود. بعد از یک ساعت، در گوش همسرم گفتم "پاشو برویم خانه". گفت "بهیچوجه. قرار نیست سی دلارمان را دور بریزیم." با اعتراض گفتم "این توجیه درستی برای ماندن نیست. چه بمانیم و چه برویم، سی دلار را خرج کردهایم. این عامل نباید در تصمیم ما نقش داشته باشد."

روز بعد، در یک جلسهی بازاریابی شرکت کردم. چهار ماه از شروع فعالیت کمپین تبلیغاتی میگذشت. حتي یکی از اهدافمان نیز محقق نشده بود. به نظر من بهترین راه، انصراف از کمپین بود اما مدیر تبلیغات با اصرار میگفت "ما سرمایهگذاری زیادی برایش انجام دادهایم. اگر الان متوقفش کنیم، یعنی همهی این هزینه ها بیدلیل بوده." او هم یکی از قربانیهای خطای هزینهی هدر رفته است.

سرمایهگذاران اغلب قربانی این خطا هستند. بیشتر وقتها، تصمیمهای تجاریشان را براساس قیمت خرید میگیرند. آنها میگویند: "پول زیادی به خاطر این سهام از دست دادهام، الان نمیتوانم بفروشمش." به شکل طنزآمیزی، هر چه سهامی ضرر بیشتر بدهد، سرمایهگذاران، تمایل بیشتری برای نگهداشتنش دارند.

کنکورد، نمونه بارز یک پروژهی ناموفق دولتی است. هر دو طرف قرارداد (بریتانیا و فرانسه) از مدتها قبل میدانستند تجارت این هواپیمای مافوق صوت هرگز به صرفه نبوده، اما کماکان به صرف مبالغ هنگفت ادامه دادند، شاید فقط برای حفظ ظاهر. به همین دلیل، اغلب خطای هزینهی هدر رفته را اثر کنکورد هم مینامند.

تاریخ ارسال پست: 22 / 10 / 1395 ساعت: 12:23 قبل از ظهر

قرارداد اختیار چیست؟

اختیار،به صورت واحدهایی که قرارداد نامیده می شود معامله می گردد.هر قرارداد به خریدار اختیار،حق خرید 100 سهم مورد قرارداد را تا تاریخ سررسید می دهد.بنابراین،

اگر هفت قرارداد اختیار خرید خریداری کنید حق خرید 700سهم را به دست خواهید آورد.

برای هرخریدار قرارداد اختیار،یک فروشنده اختیار وجود دارد.به ازای وجه نقدی که فروشنده قرارداد اختیار فروش یا خرید دریافت می کند،او حق خرید یا فروش سهام اصلی را به شخص دیگری برای دوره قرارداد واگذارمی کند.

برای مثال،اگر دارنده اختیار خرید از حق خود استفاده نموده و بخواهد سهام را در قیمت مشخص شده خریداری نماید،فروشنده اختیار باید سهام را در همان قیمت تحویل دهد.

تاریخ ارسال پست: 1 / 10 / 1395 ساعت: 4:50 بعد از ظهر

گزیده ای از سخنان وارن بافت سرمایه گذار مشهور آمریکایی در مصاحبه با مجله تایمز:

.رایجترین دلیل پایین بودن قیمت سهام شرکتها این است: بدبینی عام و خاص به شرکت یا صنعت. قصد داریم تا تجارت را در چنین محیطی انجام دهیم؛ البته نه به خاطر طرفداری از بدبینی بلکه به دلیل علاقه به چنین قیمتهایی. بدبینی، یکی از دشمنان یک خریدار منطقی است

. اکثر مردم جذب سهامهایی میشوند که دیگران آنرا میخواهند اما باید به دنبال سهامی باشید که کسی آن را نمیخواهد. نمیتوانید چیزی را که همه به دنبال آن هستند، بخرید و بخواهید تا خوب عمل کند

.بازار کوتاه مدت مانند زندان است و مکان امنی ندارد و کار دراین بازار کودکانه است

.زمان، دشمن تجارت ضعیف و دوست تجارت قوی است. چنانچه شما ۲۰ الی ۲۵ درصد سود از سرمایه خویش بدست آورید؛ زمان دوست شماست اما اگر بازده تجارت شما پایینتر بود, زمان دشمن شماست

تاریخ ارسال پست: 13 / 5 / 1395 ساعت: 6:47 بعد از ظهر

وارن بافت ، پولدار ترین مرد جهان ، 74 سالگی تولد خودش را جشن گرفت ، او امسال ثروتمندترین و بزرگترین سرمایهگذار جهان معرفی شد، اولین شغل او در سن13 سالگی با روزنامه فروش آغاز شد و توانست در مدت کوتاهی مزرعی کوچک برای خود خریداری کند و تا به الان دارایی های خالص خود را به 52 میلیارد دلار برساند .

در زیر رموز موفقیت او ذکر شده است :

بافت بزرگترین سهام دار امریین ایسپرس و ژیلت اند در شهر اوماها و مدیر عامل و بزرگترین سهامدار«بریشایر هات اوی» نیز میباشد . او در سال 2006 توانست 83 درصد از دارایی های خود را به بنیاد بیل و ملیندا گیتس که تقریبا 30 میلیارد دلاربراورد میشد اهدا کرد .

او به فردی اقتصادی و فروتن در جهان شناخته شده است به طوری که هنوز در خانه ای زندگی میکند که در سال 1985 خریداری کرده و قیمت ان به 31 هزار دلار میرسد . او اولین سهام خود را در سن 11 سالگی خریداری کرد و از این که دیر اقدام کرده بسیار ناراحت است او میگوید: «فرزندانتان رابه سرمایه گذاری تشویق نمایید او درباره آخرین ولخرجی بزرگ خود میگوید: «داشتن پول زیاد نتوانست راه زندگی مرا تغییر دهد اما در مقابل خریدن هواپیما نمیتوانم مقاومت کنم » بافت درباره شرکت بزرگ سرمایهگذاریاش میگوید: «بریشایر بخشی از من است که هیچگاه نتوانستهام از آن جدا شوم. اما فکر نمیکنم بخواهم داراییهایم را در شش یا هشت سال آینده پنج برابر کنم. همین مبلغ هم اکنون به اندازه کافی زیاد است و میتوانم با آن کارهای زیادی انجام بدهم.

او درباره بیلگیتس میگوید: «اگر قرار است کسی شرکت مرا تصاحب کند، امیدوارم آن آدم، بیل باشد». بافت همیشه خودش اتومبيل شخصي خود را ميراند و هيچ راننده يا محافظ شخصي ندارد. هرگز با جت شخصي سفر نميكند هرچند كه مالك بزرگترين شركت جت شخصي دنياست.

شركت بافت از 63 شركت تشکیل شده است. او هر ساله تنها يك نامه به مديران اجرایي اين شركتها مينويسد و اهداف آن سال را ابلاغ مينماید. او هرگز جلسات يا مكالمات تلفني را بر مبناي يك شيوه قاعدهمند برگزار نميکند و به مديران اجرایي خود 2 اصل آموخته است: اصل اول این است که «هرگز ذرهاي از پول سهامداران خود را هدر ندهید» و اصل دوم میگوید «اصل اول را فراموش نكنيد».

او به كارهاي اجتماعي شلوغ تمايلي ندارد. سرگرمي او پس از بازگشت به منزل، درست كردن مقداري ذرت بوداده (پاپكرن) و تماشاي تلويزيون است.

وارن بافت نه با خودش تلفن همراه حمل ميكند و نه كامپيوتري بر روي ميز كارش دارد. او همیشه به جوانان میگوید: «از كارتهاي اعتباري دوري کنید و به خودتان متكي باشید؛ پول انسان را نميسازد، بلكه انسان است كه پول را ساخته. ضمنا تا جایی که میتوانید، ساده زندگي كنيد. به توصيههاي ديگران توجه نكنيد فقط به آنها گوش كنيد اما كاري را كه فكر ميكنيد درست است انجام دهيد. دنبال ماركهاي معروف نباشید. آن چيزهایي را بپوشيد كه به شما احساس راحتي دست ميدهد. پول خود را به خاطر چيزهاي غيرضروري هدر ندهيد. تنها به خاطر چيزهایي خرج كنيد كه واقعا به آنها نياز داريد. اين زندگي شماست. چرا به ديگران اين فرصت را ميدهيد كه براي زندگيتان تعيين تكليف کنند».

بافت، فارغالتحصيل دانشگاه نبراسكاست و فوقليسانس خود را در رشته اقتصاد از دانشكده بازرگاني كلمبيا تحت نظارت بنجامين گراهام گرفته است. سرمايهگذار و نويسنده معروف، فيليپ فيشر در بينش و فلسفه سرمايهگذاري بافت تاثير زیادی گذاشته است.

بافت یکی از مخالفان سرسخت انتقال ثروت از يك نسل به نسل بعدي است. شاید برای همین است که اعلام كرده بخش زیادی از ثروتش پس از مرگ او به بنياد بافت منتقل شود. ارزش هر سهم شركت سرمايهگذاري او در حال حاضر 83 هزار دلار است. او درباره سرمایهگذاری میگوید: «شناسايي يك سرمايهگذاري خوب و دل بستن به آن، بهتر از پريدن از يك سرمايهگذاري به سرمايهگذاري ديگر است».

تاریخ ارسال پست: 9 / 5 / 1395 ساعت: 8:46 بعد از ظهر