آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

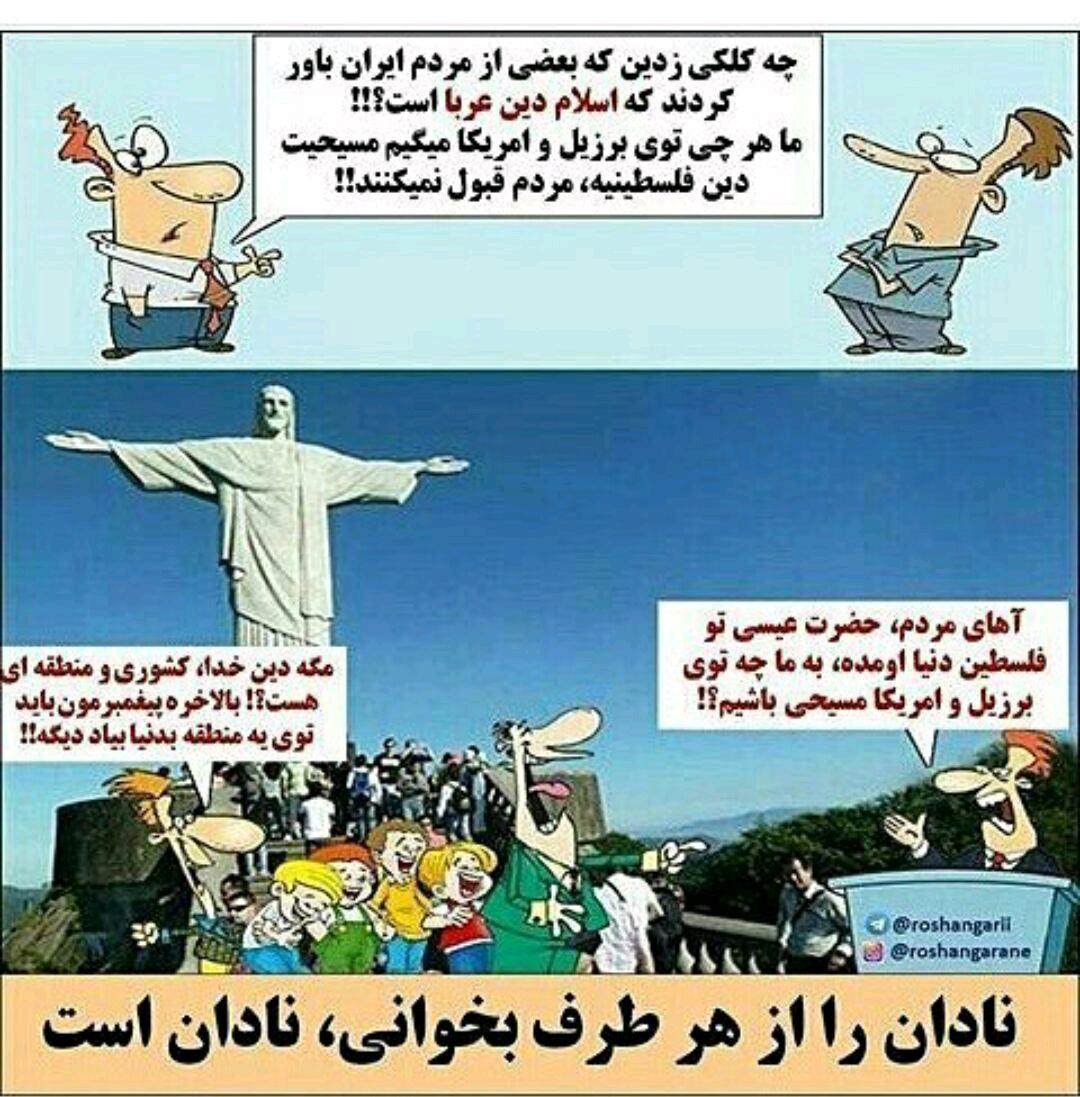

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

لطفا خودتان باشید

لطفا خودتان باشید راه های رسیدن به موفقیت

راه های رسیدن به موفقیت طبیعت از خلا بیم دارد

طبیعت از خلا بیم دارد ساحلی آفتابی در Vibes

ساحلی آفتابی در Vibes انگیزه و اقدام، کدام بر یکدیگر مقدم هستند؟

انگیزه و اقدام، کدام بر یکدیگر مقدم هستند؟ این پیام یک پیام جدی به شما مدیران است

این پیام یک پیام جدی به شما مدیران است کتاب بابای دارا بابای ندار

کتاب بابای دارا بابای ندار تراژدی تبدیل خانه به گاوداری

تراژدی تبدیل خانه به گاوداری مشکل بدبینی

مشکل بدبینی اشتباههای مشترک کارآفرینان برای شروع کسبوکار

اشتباههای مشترک کارآفرینان برای شروع کسبوکار آثار پول پاشی در اقتصاد

آثار پول پاشی در اقتصاد چگونه کارآفرینی را به کودکان آموزش دهیم؟

چگونه کارآفرینی را به کودکان آموزش دهیم؟ 8 تلقينی كه افراد موفق هر روز با خود تكرار میكنند

8 تلقينی كه افراد موفق هر روز با خود تكرار میكنند ۱۲ تفاوت مهم بین کارمندان و کارآفرینان

۱۲ تفاوت مهم بین کارمندان و کارآفرینان مدیران محترم! به آینه نگاه کنید...

مدیران محترم! به آینه نگاه کنید... تعریف و انواع تعارض در محیط کار

تعریف و انواع تعارض در محیط کار چرا افراد تحصیلکرده افسردهتر هستند؟

چرا افراد تحصیلکرده افسردهتر هستند؟ شروعی دوباره، اینبار در جایی دیگر!(سهند بهنام،کارآفرین)

شروعی دوباره، اینبار در جایی دیگر!(سهند بهنام،کارآفرین) همه مشاغل مهم هستند، اما بعضی مشاغل مهم ترند!

همه مشاغل مهم هستند، اما بعضی مشاغل مهم ترند! 9 چیزی که در مصاحبه کاری نباید بپوشید

9 چیزی که در مصاحبه کاری نباید بپوشیدتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

سود سپرده از محل زيان وام گيرندگان پرداخت مي شود و ادامه آن غير ممكن است

در گلدكوئيست سود يك نفر از محل زيان ديگري پرداخت ميشود

سودي كه بانكها به سپرده پرداخت مي كنند از محل زيان وام گيرنده و زيان بانكها پرداخت ميشود بانكها ، ماهيت گلدكوئيستي دارند

چرا بانكها اينگونه عمل مي كنند ؟

مديرعامل و اعضاي هيئت مديره بانكها ، مالك بانك نيستند و معمولا هر ٢ تا ٣ سال عوض ميشوند لذا چون مالك بانك نيستند برايشان مهم نيست كه بانك زيان ميكند يا سود، فقط اين مهم است كه در دوره ٢ تا ٣ ساله مديريت آنها ، همه چيز گل و بلبل نشان داده شود ، هيچ چيز بيشتر از اين نيست و هر كس جز اين تصور كند از داخل بانكها را نمي شناسد

صورت هاي مالي بانكها ، سود موهوم شناسائي مي كند ، صورت هاي مالي بانكها ، دستكاري شده است

اگر صورت هاي مالي بانكها با روش ifrs تنظيم شود جلو سود هاي موهوم گرفته ميشود و ديگر دستكاري صورت هاي مالي براي گل و بلبل نشان دادن ، ممكن نخواهد بود

بانكهاي خارجي فقط زماني حاضر به تعامل با يك بانك ايراني هستند كه براي سه سال متوالي صورت مالي آن بانك با روش ifrs تنظيم شده و براي آنها ارسال شود

اينكه ايراد گرفته ميشود برجام موفق نبود زيرا بانكهاي خارجي بزرگ !؟ حاضر با مراوده با بانك هاي ايراني نيستند حرف افراد غير مطلع است ، بانكهاي خارجي از بانكهاي ايراني صورت مالي بر اساس ifrs ميخواهند تا با آنها كار كنند و بانكها ندارند ، اشكال در برجام نيست ، اين حرف افراد غير مطلع است اشكال در صورت هاي مالي غير استاندارد بانكهاست

نگارنده در سخنراني كه در حضور معاون و مسئولان بورس در يكي از كارگزاري ها داشت وقتي به اين مسئله اشاره كرد ، معاون محترم سازمان بورس اظهار داشتند كه فقط نماد سه بانك در بورس باز است و علت آن اين است كه بقيه بانكها نماد آنها وقتي باز ميشود كه صورت مالي با ifrs ارائه شود و بانكها دارند مقاومت ميكنند

بانكهائي كه نماد آنها باز شد سود شناسائي شده با استاندارد حسابداري قبل ، وقتي بِه روش ifrs ارائه شد همه زيان ده شدند و ارزش سهام آنها در بورس سقوط كرد ، هر بانكي كه با روش ifrs صورت مالي ارائه داد سود شناسائي شده يا به زيان تبديل شد يا سود به ده درصد سابق كاهش يافت

استاندارد ifrs به سالها دستكاري بانكها در صورت هاي مالي و شناسائي سود غير واقعي پايان ميدهد

چهار ميليون سپرده گذار دارند از محل سود سپرده زندگي ميكنند ، چهار ميليون نفر دارند از محل سودي كه اصلا وجود ندارد زندگي ميكنند

صورت هاي مالي را دارند دستكاري ميكنند و سود غير واقعي تقسيم ميكنند و بعد اين سود غير واقعي را بين چهار ميليون نفر تقسيم ميكنند

اگر صورت هاي مالي بانكها با روش ifrs تنظيم شود سودي كه بانكها به سپرده پرداخت ميكنند كمتر از نيم درصد خواهد بود

بانك مركزي اجازه نمي دهد مجمع بانكها تشكيل شود بدون اينكه صورت مالي به روش ifrsتنظيم شود

حركت قاطع بانك مركزي در نگارنده عميقا احساس احترام ايجاد ميكند

چهار ميليون نفر شاغل و بازنشسته از بخش عمومي در ماه حقوق ميگيرند نظام بانكي از محل هيچ در ماه به چهار ميليون نفر در عمل حقوق ميدهد و اسم آن را ميگذارد سود بانكي

سود سپرده بايد به كمتر از يك درصد كاهش يابد و به اين بازي كودكانه و غير مسئولانه كه اقتصاد كشور را به بازي گرفته، خاتمه داده شود

بي جهت يك عده اي را دارند از محل هيچ ثروتمند ميكنند

ما در عصري زندگي ميكنيم كه چهار ميليون نفر از هيچ پول در ميآورند و زندگي ميكنند

كسي كه در ابتداي سال ٩٢ در موسسات و بانكهاي كوچك كه سود سپرده بالا ميدهند سپرده گذاري كرده اكنون سپرده اش دو برابر شده است بدون اينكه كار كرده باشد ، اينگونه يك عده اي را بدون كار كردن ثروتمند كردن ، فرهنگ كار كردن در كشور را لوث ميكند و سنگ روي سنگ بند نميشود

ثروت عده اي دو برابر شده از محل از هستي ساقط شدن وام گيرنده

بخشي از وام گيرندگان نيز توليد كنندگان بوده اند

سودي كه بانكها به سپرده پرداخت ميكنند به ٩٠ درصد كسب و كار ها دارد علامت ميدهد كه كسب خود را تعطيل و پول آن را در بانك سپرده گذاري كنند آيا اين رفتار مسئولانه است ؟ اين شيوه اداره بانكها به سود هيچ كس جز مدير عامل و هيئت مديره بانكها نيست كه با صورت هاي مالي دستكاري شده عملكرد خود را گل و بلبل نشان دهند و بعد به خاطر سودي كه اصلا وحود ندارد پاداش عملكرد در مجمع دريافت كنند

علم كم ، مثل پول خرد ميماند سر وصدا زياد به پا ميكند اما هيچ است

نگارنده فرد غير مطلع در امور بانكداري نيست و به مدت ٧ سال تا مهر ٩٦ مسئول ريسك بازار يكي از بانكهاي بزرگ كشور بود

اين بازي را نبايد تا آخرين ريال دارائي وام گيرنده ادامه داد

محمد حسين اديب

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 17 / 10 / 1396 ساعت: 9:1 بعد از ظهر

بعضی از مهمترین بانک های سرمایه گذاری دنیا

کردیت سوییس / Credit Suisse

مقر اصلی : زوریخ ، سوئیس

تعداد کارکنان در سال 2011 : 48400 نفر

تاسیس : شرکت کردیت سوئیس در سال ۱۸۵۶ توسط آلفرد ایشر تاسیس شد. این شرکت ، با هدف تامین مالی پروژه توسعه سیستم راهآهن سوئیس راهاندازی شد. شرکت کردیت سوئیس با صدور وامهایی به ایجاد شبکههای برقرسانی سوئیس و سیستمهای راهآهن اروپا، کمک شایانی کرد. این شرکت همچنین به توسعه سیستم ارزی این کشور و ایجاد کارآفرینی در سوئیس نیز، کمک نمود.

در حال حاضر خدماتی در زمینه مدیریت دارایی و ثروت و بانکداری و سرمایه گذاری ارائه میکند و دارای 4 قسمت اصلی است : سرمایه گذاری بانکی ، بانکداری خصوصی ، مدیریت دارایی و خدمات سهام است . مجموع دارایی های این بانک تا سال 2013 بالغ بر872.81 میلیارد دلار بوده است .

گلدمن ساکس / Goldman Sachs

مقر اصلی : ساختمان ۲۰۰ وست استریت ، نیویورک

تعداد کارکنان در سال 2014 : 32900 نفر

تاسیس : گلدمن ساکس در سال ۱۸۶۹ توسط بانکدار آمریکایی آلمانیتبار؛ مارکوس گلدمن تحت عنوان شرکت گلدمن اند کو. تاسیس شد. در ۱۸۸۲ داماد گلدمن؛ ساموئل ساکس به کسبوکار وی پیوست در ۱۸۸۵ گلدمن پسر ارشد خود و لودوینگ دریفوس را نیز وارد شرکت نمود ، سپس نام شرکت به گلدمن ساکس تغییر پیدا کرد

یکی از بانک های بین المللی سرمایه گذاری در آمریکا که حوزه فعالیت آن مدیریتی ، سرمایه گذاری ، خدمات مالی و اوراق بهادار است . 34000 کارمند داشته و درآمد خالص آن در سال 2014 ، 8.477 میلیارد برآورد شده است . این بانک در سال 2008 به دلیل بحران های اقتصادی ضربه خورد اما بعد از آن با کمک های مالی هنگفت آمریکا دوباره توانست فعالیت خود را از سر بگیرد .

جی پی مورگان چیس / JPMorgan Chase

مقر اصلی : منهتن نیویورک ، ایالات متحده آمریکا

تعداد کارکنان در سال 2013 : 255000 نفر

تاسیس : ساختار کنونی بانک جیپی مورگان چیس در نتیجه ادغام چندین بانک، موسسه مالی و شرکت خدمات مالی بزرگ بوجود آمد. این فرایند از سال ۱۹۹۶ آغاز شد. این موسسات عبارتند از: چیس منهتن بانک، فرست شیکاگو بانک، جی. پی. مورگان اند کو.، بانک وان، بیر استیرنز و واشینگتن میچوال.

این بانکها و موسسات مالی، که خود حاصل تملک و ادغام چندین و چند شرکت و بانک میباشند ، عبارتند از: کمیکال بانک ، بانک ملی دیترویت، بانک ملی تگزاس، پرووایدین فایننشل و گریت وسترن بانک.

دفاتر نمایندگی بسیاری از ۱۹۲ کشور عضو سازمان ملل از خدمات بانکی، جیپی مورگان چیس استفاده کردهاند و در آن بانک دارای حساب هستند. سازمان ملل نیز بخش عمدهای از نیاز خود به خدمات بانکی را از طریق همین بانک برآورده میکند

جی پی مورگان بزرگترین بانک نیویورک بوده و با مجموع کل دارایی 2.6 تریلیون دلار اش ششمین بانک بزرگ در کل دنیاست . صندوق تامین سرمایه گذاری این بانگ بزرگترین صندوق در کل آمریکاست . فعالیت های کلی این بانک در زمینه خدمات مالی مشاوره ای ، اوراق بهادار ،وام های رهنی ،مدیریت دارایی ، خدمات ورشکستگی ، سهام ، خدمات بانکی بین المللی ، بیمه و انواع و اقسام دیگر سرمایه گذار یست.

مورگان استنلی / Morgan Stanley

مقر اصلی : ساختمان مورگان استنلی ، نیویورک ، ایالات متحده

تعداد کارکنان در سال 2013 : 55794 نفر

تاسیس : در سال ۱۹۳۵ بامشارکت هنری استارجیس مورگان نوه بانکدار آمریکایی جیپی مورگان و هارولد استنلی، با پشتیبانی مؤسسه مالی جیپی مورگان چیس تاسیس شد.

مورگان استنلی یکی دیگر از بانک های بین المللی آمریکاست که در در 42 کشور جهان فعالیت دارد و بیش از 1300 شعبه دارد. حوزه کلی فعالیت های این بانک مدیریت دارایی های جهانی ، همکاری با موسسه های فعال در اوراق بهادار و مدیریت سرمایه گذاری است . تا سال 2014 درآمد خالص این بانک 3.467 میلیارد دلار بوده است .

سیتی گروپ / CitiGroup

مقر اصلی : نیویورک ، ایالات متحده

تعداد کارکنان در سال 2013 : 251000 نفر

تاسیس : در تاریخ ۹ اکتبر ۱۹۹۸ سیتیبانک با قیمت ۱۴۰ $ میلیارد دلار تراولرز کمپانی را ، خریداری نمود . سپس دو شرکت سیتیکورپ و تراولرز کمپانی ، با هم ادغام شدند . در پی ادغام دو شرکت، سیتیگروپ؛ بعنوان بزرگترین سازمان خدمات مالی جهان، تاسیس شد . در سال 2015 با توجه به ارزش خالص و کل دارایی ها سومین بانک بزرگ در آمریکاست و سیاری از سهامداران و سرمایه گذاران خاورمیانه و سنگاپور با این بانک همکاری میکنند. در سال 2007 سیتی گروپ جزو اولین معامله گران اوراق بهادار خزانه داری آمریکا بوده است . این بانک بزرگترین شبکه خدمات مالی را در کل دنیا داراست و در 140 کشور دنیا 16000 شعبه فعال و بیشتر از 200 میلیون مشتری دارد.

سیتیگروپ که در پی بحران مالی جهانی، در حال ورشکستگی بود، در نوامبر سال ۲۰۰۸ در یک "بسته محرک اقتصادی"گسترده توسط دولت آمریکا نجات یافت.

در تاریخ ۲۳ فوریه ۲۰۰۹، سیتیگروپ اعلام کرد، که دولت ایالات متحده ۳۶٪ درصد از سهام این شرکت را خریداری نموده، که در ارتباط با پرداخت مالی ۲۵ $ میلیارد دلاری؛ کمکهای اضطراری دولت و همچنین پرداخت ۴۵ $ میلیارد دلاری وزارت خزانه داری ایالات متحده آمریکا، برای جلوگیری از ورشکستگی بزرگترین بانک جهان در آن زمان است.

دولت همچنین تلفات تا بیش از ۳۰۰ $ میلیارد دلار داراییهای سیتیگروپ در آمریکا را تضمین نموده است و بلافاصله معادل ۲۰ $ میلیارد دلار را به این شرکت تزریق نمود. در مقابل، پرداخت حقوق و دستمزد مدیرعامل، که برابر ۱ میلیون دلار در هر سال است و دستمزدهای بالاتر از ۵۰۰٫۰۰۰ $ دلار در سال را نیز برعهده گرفت.

مریل لینچ / Merrill Lynch

مقر اصلی : نیویورک ، ایالات متحده

تعداد کارکنان در سال 2008 : 15100 نفر

تاسیس : شرکت مریل لینچ در سال ۱۹۱۴ توسط چارلز ای . مریل تحت نام چارلز ای . مریل اند کو . در شماره ۷ وال استریت راهاندازی شد. چند ماه بعد ادموند سی . لینچ به شرکت پیوست و در پی آن ، در سال ۱۹۱۵ نام شرکت به مریل ، لینچ اند کو . تغییر پیدا کرد سپس با ورود این شرکت به بازار بورس نیویورک در سال ۱۹۵۲ نام آن به مریل لینچ تغییر یافت.

شرکت مریل لینچ در پی بحران مسکن آمریکا ۲۰۰۸ ورشکسته اعلام شد ، سپس در ژانویه ۲۰۰۹ توسط بنک آو امریکا خریداری گردید و در سال ۲۰۱۳ در این بانک ادغام شد . در حال حاضر زیرمجموعهای از بنک آو امریکا بهشمار میآید. دفتر مرکزی این شرکت در شهر نیویورک قرار دارد و دفتر بینالمللی آن نیز در شهر لندن مستقر میباشد.

یکی دیگر از بانک های مدیریت دارایی و دسته بندی آن که در منهتن آمریکا واقع شده است . مریل لینچ 15000 مشاور مالی دارد که بیش از $2.2 تریلیون از دارایی های موکلانشان را مدیریت میکنند . این بانک بزرگترین بانک از نظر نگه داری اموال و دارایی ها در آمریکاست و از لحاظ بازار سرمایه در رتبه دوم قرار دارد .

بارکلایز کاپیتال / Barclays Bank

مقر اصلی : لندن ، بریتانیا

تعداد کارکنان در سال 2011 : 139200 نفر

تاسیس : بارکلیز در سال ۱۶۹۰ میلادی توسط جان فریمه تأسیس شد . این بانک ، یکی از مهمترین بانکها در بریتانیا محسوب میشود . این بانک در حوزه سرمایه گذاری فعالیت میکند و برای شرکت های بزرگ و موسسات مالی بزرگ و مشتریان فعال در حوزه ی دولت ، خدماتی مانندمحاسبه ریسک های مدیریتی و خدمات مالی ارائه میدهد و روی اوراق قرضه دولت های اروپایی و خود آمریکا مانور بسیار زیادی دارد. در 29 کشور دنیا شعبه داشته و 20000 کارمند و 7000 کارمند در بخش IT دارد ، مجموع کل دارایی های این بانک 1.497 تریلیون تا سال 2007 برآورد شده است .

بانک بارکلیز در دهه ۱۹۸۰ میلادی به انجام خدمات بانکی و اعتباری به رژیم آپارتاید در آفریقای جنوبی میپرداخت . این تصمیم بانک بارکلیز باعث شده بود تا برخی از منتقدان این بانک از آن با عنوان تمسخرآمیز بانک بوئرکلیز یاد کنند .

در تاریخ ۲۷ ژوئن ۲۰۱۲ میلادی، سازمان خدمات مالی بریتانیا ، بانک بارکلیز را به «دستکاری و دروغگویی» درباره هزینه دریافت وام و نرخ بهره استقراض متقابل بینبانکی محکوم کرد . بر اساس این حکم بانک بارکلیز در فاصله سالهای ۲۰۰۵ تا ۲۰۰۹ با غرضکردن پول از دیگر بانکها و موسسات مالی به گونهای وانمود کرده که از نظر مالی دارای ثبات بالایی است و بر این اساس میزان سود خالص بانک را بیشتر از مقدار واقعی آن به سرمایهگذاران نشان داده است. سازمان خدمات مالی بریتانی، بانک بارکلیز را به پرداخت ۲۹۰ میلیون پوند جریمه محکوم کرد.

لازارد / Lazard

مقر اصلی : ساختمان جیئی ، نیویورک ، ایالات متحده آمریکا

تعداد کارکنان در سال 2012 : 2513 نفر

تاسیس : لازارد در سال 1848 میلادی توسط الکساندر لازارد و لازار لازارد تأسیس شد . این بانک ، شرکت خدمات مالی و بانکداری آمریکایی است، که در زمینه ارائه خدمات بانکداری سرمایهگذاری ، مدیریت سرمایهگذاری ، مدیریت ثروت ، خدمات بیمه ، بیمه عمر و مدیریت صندوقهای سرمایهگذاری مشترک فعالیت مینماید.

این بانک در حال حاضر دارای شعبه در ۴۰ شهر، در 27 کشور جهان خدمات گسترده ای ارائه میدهد.. دفتر مرکزی این شرکت در ساختمان جیئی ، در منهتن ، نیویورک قرار دارد و دفتر بینالمللی آن نیز در همیلتون ، برمودا مستقر میباشد . سهام بانک لازارد در بازار بورس نیویورک معامله میشود.

یکی از شرکت های فعال در زمینه خدمات مالی ، مدیریت دارایی و سرمایه گذاری بانکی که بخش های اصلی و اجرایی آن در پاریس ، نیویورک و لندن واقع شده اند . خدمات مشاوره ای این شرکت شامل ترکیب و ادغام و راه حل های استراتژیکی و ساختار و رشد سرمایه ، امورمالی شرکت ها و مدیریت دارایی و شراکت و .. است . این شرکت تاکنون بالغ بر 350 میلیارد دلار به متقاضیان وام اعطا کرده است .

دویچه بانک / Deutsche Bank

مقر اصلی : فرانکفورت آلمان

تعداد کارکنان در سال 2013 : 99،000 نفر

تاسیس : دویچه بانک در سال 11870 میلادی تاسیس یافته است و یکی از بزرگترین نهاد های خدمات بانکی در جهان محسوب می گردد که حوزه کلی فعالیت های آن در زمینه داد و ستد و اعطای وام و خدمات مالی و مالکیت و ادغام و سهام ، مدیریت ریسک و سرمایه و بانکداری خرده فروشی و معاملات است . این بانک در 70 کشور جهان فعال بوده و مجموع دارایی های این شرکت تا سال 2014 1.709 تریلیون دلار برآورد شده است .

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 23 / 5 / 1396 ساعت: 9:0 بعد از ظهر

شبکه بانکی، واسطه یا سیاهچاله وجوه؟

دکترای اقتصاد مالی گفت: تعلل بیشتر در اجرای یک طرح نجات عملا به معنی حرکت به سمت بروز ورشکستگی بزرگی خواهد بود که عوارض غیرقابل جبرانی را بر اقتصاد کشور به همراه خواهد داشت.

مرتضی زمانیان، دکترای اقتصاد مالی در گفتگو با خبرنگار مهر درباره بحران نظام بانکی گفت: در شرایط کنونی نرخهای سود بانکی سپردهگذاری در بانک را بسیار جذاب و دریافت تسهیلات برای تولید را کاملا غیرجذاب ساخته است؛ تا حدی که تولیدکنندهکنندگان نیز سرمایه خود را نقد کرده و آن را در بانک سپردهگذاری مینمایند. در صورتی که تورم کمی بالاتر از نرخ سود بانکی بالا باشد، بنگاهها در فرایند زمانبر تولید عملا از تورم منتفع میشوند اما با در نظر گرفتن وضعیت کنونی، شبکه بانکی کشور نه تنها کارکرد سنتی خود یعنی رساندن منابع به بخش حقیقی را انجام نمیدهد، بلکه به یکی از اصلیترین موانع تولید تبدیل شده است.

عضو اندیشکده مطالعات حاکمیت و سیاستگذاری تصریح کرد: حال سوال اینست که عملا حجم کنونی تسهیلات بانکی با چه انگیزهای به چه افرادی پرداخت میشود؟ متاسفانه بخش زیادی از این تسهیلات در واقع استمهال تسهیلات گذشته است. بانکهای به دلایل مختلف از جمله پیچیدگیهای حقوقی پیگیری مطالبات غیرجاری، بعضا ترجیح میدهند با ارائه تسهیلات جدید به بدهکاران برای بازپرداخت بدهیهای قبلی خود، عملا زمان بازپرداخت بدهیها را به تعویق انداخته و مطالبات غیرجاری را تبدیل به مطالبات جاری نمایند. از اینرو نه تنها آمار موجود در مورد مطالبات غیرجاری بیانگر حجم واقعی این مطالبات نیست، بلکه آمار تسهیلات بانکی نیز نشاندهنده میزان منابع انتقال یافته به بخش تولیدی نیست.

وی در پاسخ به این سوال که سرانجام این فرایند به کجا منتج خواهد شد، توضیح داد: با نرخهای فعلی که بانکها به سپردهگذاران پرداخت مینمایند عملا روز به روز به حجم سپردههای بانکی یا همان حجم نقدینگی افزوده میشود که نتیجه آن افزایش روزافزون بدهیهای بانکی (روزانه صدها میلیارد) به سپردهگذاران است. از سوی دیگر به دلیل عدم وجود تولیدکنندگان علاقمند دریافت تسهیلات، عملا واسطهگری وجوه صورت نمیپذیرد که نتیجه آن عدم سودآوری فعالیت های بانکی است. بنابراین همواره بر حجم تعهدات بانکی افزوده میشود که این در نهایت منشا ورشکستگی بزرگی در بخش بانکی خواهد شد.

زمانیان درباره راهکاری برون رفت از این وضعیت نیز گفت: با توجه به وضع موجود نکات مهمی که در هر راهکار پیشنهادی باید بدانها پاسخ داد اولا مساله کاهش نرخ سود است که بدون تحقق آن عملا امکان اصلاح پایدار نظام بانکی وجود ندارد. نکته دیگری که در برخی از راهکارهای پیشنهادی از آن غفلت میشود آنست که راهکار مواجهه با این حجم از نقدینگی شکل گرفته صرفا مساله هدایت نقدینگی (به سمت بخشهای حقیقی) نیست. باید توجه داشت که اکنون بخش قابل توجهی از نقدینگی موجود از سنخ بدهیهای بدون پشتوانهی (!) شبکه بانکی است که در صورت مطالبه توسط سپردهگذاران پیش از نقد شدن، عملا منجر به نکول بانکها خواهد شد.

این کارشناس ارشد اقتصادی گفت: در این شرایط بسیار خطرناک که حجم نقدینگی یا همان بدهیهای شبکه بانکی به سرعت در حال افزایش است، تعلل بیشتر در اجرای یک طرح نجات عملا به معنی حرکت به سمت بروز ورشکستگی بزرگی خواهد بود که عوارض غیرقابل جبرانی را بر اقتصاد کشور به همراه خواهد داشت.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 29 / 3 / 1396 ساعت: 10:51 بعد از ظهر

درباره نرخ بهره فدرال رزرو

@eshghepool

دکتر مهدی کارنامه حقیقی

شاید برای بسیاری این سوال پیش آید که وقتی فدرال رزرو آمریکا نرخ بهره را تغییر می دهد، دقیقا چه چیزی تغییر می کند. در ذیل به این سوال پاسخ می دهیم اما قبل از آن لازم است نرخ موثر وجوه فدرال تعریف شود.

نرخ موثر وجوه فدرال:

نرخ وجوه فدرال نرخ بهره ای است که موسسات سپرده پذیر هر شب وجوه فدرال را با یکدیگر معامله می کنند. زمانی که یک موسسه سپرده پذیر در حساب های ذخیره اش مازاد داشته باشد می تواند به دیگر بانک ها که به آن وجوه نیاز دارند قرض دهد. به عبارت دیگر بانکی که وجه نقد اضافی دارد می تواند آن را به بانکی دیگر که مشکل نقدینگی دارد قرض دهد و بدین ترتیب موجودی نقد بانکی که مشکل دارد به سرعت افزایش می یابد.

نرخی که موسسه قرض گیرنده با آن بدهی اش را به موسسه قرض دهنده تسویه می کند توسط خود آن دو بانک تعیین می شود. اگر میانگین وزنی همه این نوع از معاملات بانک ها را محاسبه کنیم به آن نرخ موثر وجوه فدرال می گویند. اساساً نرخ موثر وجوه فدرال به وسیله بازار تعیین می شود اما فدرال رزرو از طریق عملیات بازار باز برای رسیدن به نرخی که آن را هدف گذاری کرده است در تعیین نرخ دخالت می کند. در ادامه عملیات بازار باز توضیح داده خواهد شد.

کمیته بازار باز فدرال رزرو (FOMC) در زمان هایی از سال نشست هایی را جهت تعیین نرخ هدف وجوه فدرال برگزار می کند. همانطور که در فوق گفته شد با برگزاری این نشست ها فدرال رزرو از طریق عملیات بازار باز (یا خرید و فروش قرضه های دولتی) بر نرخ موثر وجوه فدرال اثر می گذارد. فدرال رزرو حجم نقدینگی را با فروش قرضه های دولتی کاهش می دهد و بدین ترتیب نرخ وجوه فدرال را افزایش می دهد زیرا بانک ها وجوه کمتری جهت قرض دادن به یکدیگر در اختیار دارند. بطور مشابه فدرال رزرو می تواند از طریق خرید قرضه های دولتی حجم نقدینگی را افزایش دهد و بنابراین نرخ وجوه فدرال کاهش می یابد زیرا بانک ها موجودی نقد اضافی بیشتری جهت معامله با یکدیگر در اختیار دارند. این که فدرال رزرو بخواهد اوراق قرضه دولتی بخرد یا بفروشد به شرایط اقتصادی بستگی دارد.

اگر FOMC بر این باور باشد که رشد اقتصادی بسیار سریع است به گونه ای که فشارهای تورمی به همراه می آورد، آنگاه نرخ های بالاتر وجوه فدرال را جهت ملایم کردن فعالیت های اقتصادی مد نظر قرار می دهد. در سناریو مقابل FOMC ممکن است نرخ پایین تری برای وجوه فدرال را مد نظر قرار دهد تا رونق به فعالیت های اقتصادی باز گردد. (مطالب فوق برگرفته از سایت فدرال رزرو هست)

@eshghepool

تاریخ ارسال پست: 6 / 2 / 1396 ساعت: 11:17 قبل از ظهر

بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟

@eshghepool

در واقع در عرف متداول بانکها بخشی از بهره دریافتی از محل بازپرداخت تسهیلات بانکی به سپردهها تعلق میگیرد. در شرایط پیشگفته بانکها درآمد کافی برای پرداخت این بهره را نخواهند داشت. اما بهرهای که هماکنون بانکها به سپردهها میپردازند از کجا میآید؟

پاسخ آن است که درواقع بانکها با وامدهی مجدد تسهیلات معوقه (یا امهال/استمهال) تسهیلات، تسهیلات قبلی وامگیرنده ـ که توان بازپرداخت وام خود را ندارد ـ را پرداختشده در نظر گرفته و صرفاً میزان طلب خود از او را بهطور کاذب افزایش میدهند و از این طریق اقدام به شناسایی درآمد میکنند؛ درآمدی که توسط خود بانکها خلقشده است و تأثیری در بخش واقعی اقتصاد(حتی رشد اسمی قیمتها) نداشته است و صرف پرداخت بهره به سپردهها میگردد.

بنابراین دو طرف دارایی و بدهی ترازنامه بانکها حجیمتر میگردد، عدهای بدهکارتر شده و عدهای طلبکارتر میشوند. بهبیاندیگر صاحبان سپردههای قبلی اکنون صاحب سپردههای بیشتری هستند. روشن است که این روش پرداختِ بهره، هیچ ارتباطی با بخش واقعی اقتصاد ندارد.

بهطور مثال، اگر شخصی مبلغ 1 میلیارد تومان تسهیلات با نرخ بهره 30 درصد از بانکی دریافت کرده و هنگام بازپرداخت اصل و بهره وام توان بازپرداخت 1 میلیارد و 300 میلیون تومان بدهی خود را نداشته باشد، بانک بهجای آنکه بدهی او را غیرقابلوصول تلقی نماید، برای جلوگیری از زیاندهی خود در یک عملیات شعبدهبازانه با اعطای مجدد یک وام 1 میلیارد و 300 میلیون تومانی، بدهی فعلی آن شخص را تسویه شده در نظر میگیرد و بازپرداخت بدهی او را با 30 درصد بهره مجدد به آینده موکول میکند و از این طریق 300 میلیون تومان درآمد برای خود شناسایی مینماید. درحالیکه شخص وامگیرنده اکنون بدهیاش 390 میلیون تومان سنگینتر شده و مبلغ 1 میلیارد و 690 میلیون تومان به بانک بدهکار است. واضح است که این بدهی سنگینترشده هم قابل بازپرداخت نخواهد بود. این روند در سالهای اخیر بارها تکرار شده است. برآوردها نشان میدهند که در شرایط فعلی حدود 400هزار میلیارد تومان از مطالبات بانکها، قابل بازپرداخت نیستند.

@eshghepool

تاریخ ارسال پست: 5 / 2 / 1396 ساعت: 5:29 بعد از ظهر

ماله ای به نام تورم !

دکتر مرتضی عباد

این کلافه گی که در کلیت اقتصاد ایران می بینید بخش عمده ایش به خاطر این هست که دیگه تورم نیست.

تورم وجود نداره تا همه مشکلات و بی کفایتی ها رو با یه جهش سی درصدی ماله بکشه و همه احساس وارن بافتی بکنن.

قبلا یه حرفی مصطلح بود می گفتن "ملک رو هر قدر هم گرون بخری گرون نیست!!!". راست هم بود این حرف، چند میلیون گرون هم می خریدی یکی دو سال دیگه می شد خاطره.

تولید کننده کاری به بازده تولید نداشت، مهم این بود که کارخونه ای که الان می ساخت دو سال دیگه می شد دو برابر و همه مشکلات تولیدش رو می پوشوند.

بانک، دولت، پیمانکار، همه و همه نون این تورم رو می خوردن، حالا یه جاهایی هم یه نقی می زدن که "اه چیه این تورم"، ولی در کل به مدد این تورم همه شده بودن اقتصاد دان و پول چاپ کن و وارن بافت.

اقتصاد ایران داره تو یه بخش هایی واقعی می شه، اینکه تاب این واقعی شدن رو بیاره یا نه نمی دونم، ولی اگه بخوان دوباره برگردن به بازی تورم اوضاع از کنترل خارج می شه با این حجم از نقدینگی.

مشکل از اونجایی بدتر شد که تنها کاری که بلد شدیم مسکن سازی بود، اینم البته فک می کنیم که بلد شدیم، والا اینم بلد نیستیم، تو خارج خونه صد ساله نوساز محسوب می شه، اینجا خونه سی ساله کلنگی!!! ولی خب کاری بود که اگه پول بود می شد انجام داد، برا همین ساختمان سازی، آپارتمان سازی، برج سازی، بساز بفروشی شد شغل دوم همه ایرانی ها.

پزشک متخصص در کنار طبابت سالی دو سه تا برج لوکس هم می ساخت.

تولید کننده و کارخانه دار، دفتر تولیدش محل فروش آپارتمان و واحد بود.

تاجر فرش یه شغلش هم آپارتمان بود

وارد کننده ماشین بساز بفروشی می کرد.

معلما مشارکتی می کوبیدن می ساختن.

کارمند، بازنشسته، راننده، خلبان، شغل آزاد، مهندس کامپیوتر، همه و همه شده بودن بساز بفروش، خوب هم می ساختن می فروختن.

همه هم پیش فروش می کردن، یعنی اونقد تقاضا بالا بود، کلنگ که می زدن یه اعلامیه و یا علی مدد، پیش فروش!!!

هر جایی هم پول کم می اومد بانکها آماده بودن، چه پولا که به اسم تولید و خرید تجهیزات تولید و خرید وسایل پزشکی و تجهیز مطب و ... نرفت تو دل بخش مسکن.

هر روز هم یه روش ابداع می شد، یکی زمین می داد، یکی می ساخت ۵۰-۵۰، نمی دونم یکی پول می داد یکی زمین، یکی هم می ساخت یه چیزی برمی داشت و ...

بنگاه ها غلغله، تو هر کوچه ای دو سه تا بنگاه، همه پر آدم هی بخر هی بفروش، هی بخر هی بفروش!!!

تا یه جایی این بازی خوب بود، سود بود پس خوب بود، ولی کسی هم فک نمی کرد این بازی تا کجا؟؟؟ این همه مسکن رو کی قراره بخره، یهو حباب ترکید، وام ها سررسید شد، هی تمدید هی تمدید، کم کم اصل و فرع رفت برا بانک، تقاضا که ضعیف شد بازار ملک رفت به فنا، اقتصاد هم برد به کما!!!

چیکاره ای: تو کار ملک و ساختمانم!

(همچی می گفت تو کار ملک و ساختمانم، آدم فک می کرد طراح برج های دبی و سنگاپوره، می رفتی می دیدی نشسته بنگاه سر کوچه یه قطعه زمین رو در روز دو سه بار می خره، می فروشه)

چیکاره ای: تو کار ماشینم!

( نه که فک کنی تعمیرکاره، یا صافکاره، یا طراح ماشینه، نه!!! می ره مجتمع، روزی سه چهار تا ماشین دست دوم دست به دست می کنه رو هر کدوم هم سیصد چهارصد نون می خوره)

قطعا سالهای قبل با این دو دیالوگ برخورد داشتید، کسانی که کارشون بنگاه نشینی بود، زمین، ملک، آپارتمان، خودرو ... من خودم شاهد بودم که یه دلال زمین، یه قطعه زمین رو سه بار خریده بود با قیمت های مختلف، یعنی فروخته بود، چند دست چرخیده بود، بعد باز این خریده بود به قیمت بالاتر، باز فرداش فروخته بود، باز خریده بود... شاید به نظر کمدی بیاد ولی واقعیت داشت!!!

سریال برره یادتونه، یادتونه چجوری کار می کردن، می رفتن می نشستن تو مزرعه زل می زدن به زمین دیم!!!

خیلی وقتا تصور ما از کار هم دقیقا همون بود و هست، طرف می نشست بنگاه حرف می زد داستان می گفت، چایی می خورد، ماهی یه معامله هم می کرد ده برابر حقوق کارمند درآمد داشت اسمش هم می شد کار کردن، یا کارمند می ره اداره کارت می زنه، زل می زنه به مانیتور، با همکاراش صبحانه می خوره، شوخی می کنه، تایم اداره که تموم می شه می ره خونه اسمش می شه کار!!!

خیلی جاها ما هم اونجوری کار میکردیم، یعنی تورم رو می ذاشتیم پای کار، الان که این تورم به هر دلیلی، دقت بکنید به هر دلیلی، دیگه نیست خیلی از کسب و کارها هم به مشکل برخورده و خیلی شغل ها ماهیت خودش رو از دست داده.

امیدواریم همینطور بمونه و کمتر بشه تا هر کی بره سر کار خودش..

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 21 / 1 / 1396 ساعت: 4:19 بعد از ظهر

دومینوی سقوط بانکها

سقوط 45 درصدی سهام بانک ملت و احتمال ورشکستگی بانک سرمایه

در پایان معاملات 8 مارس 2017 بورس تهران، ارزش بانک ملت ایران، 45 درصد سقوط کرد و احتمال ورشکستگی بانک سرمایه تقویت شد. ارزش سایر بانکهای ایران نیز با شیب فراوان در حال کاهش است.

به گزارش سایت انتخاب، در پایان معاملات چهارشنبه مارس 2017، شاخص کل بورس 514 واحد کاهش یافت و به رقم 76285 واحد رسید. نمادهای فملی (صنایع مس ایران) با 73 واحد ،شبریز (پالایشگاه نفت تبریز) با 69 واحد ، وبملت (بانک ملت) با 60 واحد بیشترین تاثیر منفی را در سقوط شاخص کل بورس داشتهاند.

در پایان معاملات امروز بورس، در گروه بانک و بیمه، سریال تلخ کاهش قیمت در اکثر نمادهای معاملاتی بانکها ادامهدار بود. در این راستا، در ادامهی روند کاهش ارزش وبملت (بانک ملت)، سهامداران این بانک 61 میلیون سهم از سهام خود را فروختند. نکته قابل توجه، سقوط قیمتی بیش از 45 درصدی نماد این بانک از تیر ماه سال جاری است.

سهامداران نماد معاملاتی وپست (پست بانک) نیز اقدام به فروش سهام خود کردند. مقدار فروش سهم این بانک به نحوی بوود که حجم معاملات در این سهم حتی به اندازه ی حجم مبنا نیز نبود. در مقابل نماد معاملاتی وخاور (بانک خاورمیانه) با افزایش قیمت مواجه شد به طوری که در قیمت 2488 ریال، خریداران برای خرید سهام این بانک به صف شدند. حمایت کدهای حقوقی نماد معاملاتی وتجارت (بانک تجارت) از سوی بورس، موثر واقع شد و با حجم معاملات بیش از 50 میلیون سهمی، روند فروش سهام این بانک متوقف شد.

در بازار سهام، هنگامی که ارزش یک شرکت سقوط میکند، سهامداران اقدام به فروش سهام خود کرده و اصطلاحا برای آن "صف فروش" تشکیل میدهند. در نقطه مقابل هنگامی که ارزش سهام یک شرکت افزایش پیدا کند، سهامداران برای خرید آن ترغیب شده و برای آن «صف خرید» تشکیل میدهند.

به گزارش انتخاب، اگرچه بانک سرمایه اخبار منتشره درباره ورشکستگی این بانک را تکذیب کرد، لیکن بانک سرمایه در پایان عملکرد واقعی منتهی به 23 سپتامبر 2015 (حسابرسی شده) ، مبلغی در حدود 196 میلیارد و 800 میلیون تومان زیان انباشته در صورتهای مالی خود منتشر کرده است که با توجه به سرمایه ثبت شدهی 400 میلیارد تومانی این بانک، این مقدار زیان انباشته در حدود نیمی از سرمایه ثبت شدهی بانک را تشکیل میدهد. باتوجه به موارد مطرح شده و عدم انتشار صورتهای مالی جدید بانک سرمایه خصوصا ترازنامه این بانک و درخواست هیئت مدیره بانک به منظور افزایش سرمایه از مبلغ 4,000,000,000,000 ریال به مبلغ 28,000,000,000,000 ریال از محل مطالبات حال شده سهامداران و آورده نقدی به منظور اصلاح نسبت کفايت سرمايه در تاریخ 11 فوریه سال جاری، این احتمال وجود دارد که بانک سرمایه ورشکسته شده است

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 20 / 12 / 1395 ساعت: 11:56 قبل از ظهر

بازار تنزیل

بازار تنزیل بازاری است برای فعالیت موسسات تنزیل، بانک ها و دیگر سازمانهای مشابه جهت اعطای وامهای کوتاه مدت.

از این رو بازار تنزیل کارکردی شبیه بازار پول دارد. فعالترین بازار تنزیل در لندن است، ولی چنین بازارهایی کمابیش در اغلب مراکز مالی فعالیت دارند.

در تفکر اسلامی، موضوع بیع دین ( تنزیل )، ریشه ای عمیق و دیرینه دارد و در جامعه اسلامی و تاریخ اقتصادی آن از صدر اسلام مورد پذیرش قرار گرفته و به آن عمل شده است؛ یکی از معاملات رایج در جزیره العرب که در اسلام نیز با شرایطی مورد قبول واقع شده، خرید دین یا ذمه شخص توسط شخص دیگر است. این موضوع در اندیشه متفکران اسلامی و اقتصاددانان مسلمان معاصر نیز مطرح بوده و لذا درباره آن به تبادل نظر و اندیشه پرداخته اند. نمونه ذیل یکی از مواردی است که به این مساله پرداخته و در آن بازارهای اولیه و ثانویه خرید و فروش دین را مطرح می نماید:

بازار اولیه آن بازاری است که ارتباط در آن به طور مستقیم بین داین فروشنده دین با خریدار دین است. حال اگر خریدار دین، مالکیت دین خریداری شده را حفظ کند تا مهلت آن دین فرا برسد و به اصطلاح دین حال گردد، معامله در سطح بازار اولیه، خاتمه می پذیرد و از آن فراتر نمی رود.

اما بسیاری از دیون، معامله و بیع آنها، تکرار گردیده و در بازارهای منظم و مخصوصی صورت می پذیرد. این دیون در این بازارها دست به دست می شوند تا مهلت آنها خاتمه یابد و حال گردند، در چنین صورتی این بازارها، بازارهای ثانویه برای دیون می باشند.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 25 / 11 / 1395 ساعت: 4:1 بعد از ظهر

چک های رمزدار به دو صورت است:

چک بین بانکی

چک بین بانکی چکی است که طبق درخواست مشتری توسط بانک به عهده یکی از سایر بانکها با استفاده از رمز صادر می شود. وجه چک های بین بانکی نقداً قابل پرداخت نبوده و بایستی به حساب متقاضی در بانک منظور گردد.

چک بانکی عهده سایر بانک ها در صورتی توسط بانک صادر می گرددکه ذینفع در بانک پرداخت کننده وجه دارای شماره حساب باشد.به گزارش عصر بانک ، چک مزبور در وجه بانک مورد نظر و جهت واریز به حساب درخواست شده توسط متقاضی صادر می گردد.

ابطال چک های بین بانکی

برای ابطال چک های بین بانکی،بانک مقصد (بانکی که چک در وجه آن صادر شده ) می بایستی پشت چک صادر شده را مهر نموده و ذکر نماید که هیچ عملیاتی انجام نشده است تا اقدامات لازم جهت به برگشت وجه چک به حساب متقاضی صورت پذیرد.

چک بانکی

چکی بانکی چکی است که طبق درخواست مشتری توسط بانک در وجه اشخاص حقیقی یا شرکت های حقوقی با استفاده از رمز مخصوص صادر می گرددو در کلیه شعب بانک قابل نقد کردن می باشد.

لازم به ذکر است که چک بانکی با امضاء صاحب چک برای چک های در وجه اشخاص حقیقی و مهر برای چک های در وجه شرکت های حقوقی در پشت آن قابل انتقال به غیر می باشد.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 15 / 11 / 1395 ساعت: 11:46 قبل از ظهر

افشای اسناد مالی مردم ممنوع است

براساس اصل 22 قانون اساسی،ماده 153 قانون آیین دادرسی کیفری،ماده 68 قانون مجازات اسلامی و هم چنین بخشنامه سال های 1374 و 1387 بانک مرکزی،بانک ها و موسسات اعتباری مکلف هستند اطلاعات حساب های بانکی اشخاص را محرمانه تلقی کرده و غیر از مواردی که به صراحت قانون،مکلف به ارائه اطلاعات هستند،از بروز اطلاعات حساب های بانکی اشخاص خودداری کنند.

در این بخشنامه،اطلاعات بانکی و پولی اشخاص حقیقی و حقوقی در بانک ها از قبیل نوع حساب و میزان موجودی،از جمله اطلاعات خصوصی اشخاص محسوب شده وارائه آن از سوی بانک ها بدون دستور قضایی ممنوع است.

متخلف از دستور العمل،محکوم به انفصال موقت از خدمات دولتی از 6ماه تا یک سال می شود.

کانال تلگرامی ما

https://telegram.me/joinchat/CpyMq0BT2QhELQqOq49UFg

تاریخ ارسال پست: 28 / 10 / 1395 ساعت: 11:54 قبل از ظهر

چرا تامين مالي براي كسبوكارهاي كوچك دشوار است؟

مترجم: فرناز براري

شركتهاي كوچك به دنبال دستيابي به سرمايه رشد (روشي انعطافپذير در تامين مالي) هستند، ولي بانكها و سرمايهگذاران بسيار محتاط عمل ميكنند.

عبارت بالا به نقل از جان پاليا، استاد مالي و محقق ارشد پروژه بازارهاي سرمايه خصوصي پپرداين، آمده است. پروژه مذكور، نظرسنجياي است كه دو مرتبه در سال صورت ميگيرد و در آن اطلاعاتي راجع به كسبوكارهاي خصوصي و سرمايهگذاران و وامدهندگان به آنها جمعآوري ميگردد. گزارش اخير نشان ميدهد كه در طول 18 ماه گذشته، تلاشهاي متعددي از طرف شركتها براي كسب سرمايه بينتيجه ماندهاند. پاليا اخيرا با كارن اي كلين مقاله نويس Smart Answers مصاحبهاي داشته است كه متن آن را در ادامه ميخوانيد.

چه گروههايي در تحقيقات شما مورد مطالعه قرار گرفتهاند؟

ما در تحقيقات خود بانكها، اعطاكنندگان وامهاي رهني، سهامداران شخصي، سازمانهاي سرمايهگذاري مخاطرهآميز (venture capital organizations)، سرمايهگذاران شخصي براي شركتهاي نوپا، صاحبان كسبوكار، ارزيابان كسبوكار و كارگزاران را مورد مطالعه قرار دادهايم. اين تحقيق در شش ماه دوم سال 2009 آغاز شد و هماكنون در دسترس عموم است.

* شما 559 شركت خصوصي را مورد مطالعه قرار دادهايد كه تقريبا نيمي از آنها درآمد سالانه خود را حدود سه ميليون دلار گزارش كردهاند. مهمترين نگراني آنها چيست؟

اولين و مهمترين نگراني شركتهاي خصوصي بر اساس ادعاي 31 درصد از آنها، دستيابي به سرمايه است. حدود 27 درصد نيز اوضاع اقتصادي را مهمترين نگراني خود برشمردهاند. جالب اينجاست كه بيش از نيمي از شركتها (53 درصد) اعلام كردهاند كه درآمد آنها در شش ماه گذشته افزايش يافته است. اين در حالي است كه 70 درصد از شركتها بيان داشتهاند كه هزينههاي آنها در اين مدت كاهش يافته يا به ميزان درآمد آنها بوده است.

71 درصد از شركتها نيز گزارش كردهاند كه اگر سرمايه رشد بيشتري داشتند، درآمد آنها نيز بيشتر ميبود و همچنين 63 درصد اعلام كردهاند كه فرصتهاي رشد در شش ماه گذشته افزايش يافته است. تحقيقات شما نشان ميدهد كه بانكها ريسكگريزتر از گذشته هستند و بيشتر به ضامنهاي شخصي و وثيقه اعتماد ميكنند. به نظر ميرسد كه بانكداران، نسبت به گذشته، زمان بيشتري را براي رسيدگي به درخواستهاي وام صرف ميكنند. تا حدود دو يا سه سال گذشته ديدي سطحي به اين امور وجود داشت و با سختگيري كمتري عمل ميشد، اما پس از وقوع بحران، بانكها پروندهها را با دقت و موشكافي بيشتري بررسي ميكنند.بسياري از بانكداران اظهار ميدارند كه كاهش ميزان وامها نسبت به قبل به دليل كم شدن تقاضا براي وام است، ولي تحقيقات شما خلاف اين ادعا را نشان ميدهد.

به طور كلي، تقاضا براي وام در ميان صاحبان كسبوكار افزايش يافته است. همچنين 72 درصد از بانكهايي كه مورد مطالعه قرار گرفتهاند، بيان داشتهاند كه تعداد تقاضا براي وام در شش ماه گذشته افزايش پيدا كرده است؛ بنابراين ادعاي بانكها در مورد كاهش تقاضا براي سرمايه، عجيب به نظر ميرسد.

* در مورد نرخ قبول وام چطور؟

براساس گزارش بانكدارها، 72 درصد از وامهاي مبتني بر وجه نقد، 90 درصد از وامهاي مبتني بر املاك و 7/46 درصد از وامهاي مبتني بر وثيقه رد شدهاند. مهمترين دلايل رد شدن اين وامها، پايين بودن ميزان درآمد و حجم بدهيهاي موجود بانك بوده است.

* ولي تحقيقات شما نشان ميدهد كه برخلاف اوضاع اقتصادي موجود، اعتبار وامگيرندگان افزايش يافته است.

بله. اكثر بانكها (55 درصد) ادعا داشتهاند كه اعتبار درخواستكنندگان وام در شش ماه گذشته افزايش پيدا كرده است؛ بنابراين ميتوان اينگونه برداشت كرد كه بانكها ريسكگريزتر شدهاند و شركتها در حال افزايش استانداردهاي خود هستند. بر اساس آمار، 39 درصد از بانكها از كاهش ميزان قراردادهاي پرداخت وام خبر ميدهند.

* شما همچنين در مورد سازمانهاي سرمايهگذاري مخاطرهآميز و سرمايهگذاران شركتهاي نوپا تحقيق كردهايد. يافتههاي شما در اين زمينه چه بوده است؟

اينگونه شركتها نيز به دليل مشكلات اخير، ريسكگريزتر شدهاند. با توجه به نتايج تحقيقات، اين شركتها منابع مالي خود را بيشتر روي سازمانهايي كه قبلا در آنها سرمايهگذاري كردهاند يا آنهايي كه در مراحل پس از تاسيس هستند، متمركز ميكنند. بيش از 80 درصد از اين شركتها پيش بيني كردهاند كه تقاضا براي سرمايهگذاري اوليه در دوازده ماه آينده افزايش خواهد يافت، ولي محدوديتهاي سرمايهگذاري كماكان ادامه دارد. همچنين 57 درصد اذعان داشتهاند كه تمايل عمومي براي ريسكپذيري كاهش يافته است.

* اين ميزان از احتياط در سرمايهگذاري به طور كلي در اقتصاد چه معني خواهد داشت؟

اين روند، در آينده مشكلزا خواهد بود. اين نكته، به اين معني است كه فرصتهاي سرمايهگذاري در كسبوكارهاي نوپا كه ميتوانستند در آينده موفقيت اقتصادي به دنبال داشته باشند، از بين خواهد رفت.

تاریخ ارسال پست: 2 / 6 / 1395 ساعت: 5:56 بعد از ظهر

درس اول

ﺩﺍﺳﺘﺎﻥ ﭘﻮﻟﯽ ﺧﻮﺩ ﺭﺍ ﺑﺎﺯﻧﻮﯾﺴﯽ ﮐﻨﯿﺪ

ﻫﻤﻪ ﻣﺎ ﺑﺮﺍﯼ ﺧﻮﺩ ﺩﺍﺳﺘﺎﻧﯽ ﺩﺭ ﻣﻮﺭﺩ ﭘﻮﻝ ﻫﺎﯾﻤﺎﻥ ﺩﺍﺭﯾﻢ ﮐﻪ ﻣﻦ ﺑﻪ ﺁﻥ "ﻧﻘﺸﻪ ﭘﻮﻟﻬﺎ" ﻣﯽ ﮔﻮﯾﻢ. ﺍﯾﻦ ﺩﺭﺳﺖ ﻫﻤﺎﻥ ﺭﺍﻫﯽ ﺍﺳﺖ ﮐﻪ ﺷﻤﺎ ﺩﺭ ﺫﻫﻦ ﺑﺮﺍﯼ ﺧﻮﺩ ﺧﻠﻖ ﮐﺮﺩﻩ ﻭ ﺑﻪ ﺻﻮﺭﺕ ﻧﺎﺧﻮﺩ ﺁﮔﺎﻩ ﺩﺭ ﺯﻧﺪﮔﯽ ﺁﻥ ﺭﺍ ﺩﻧﺒﺎﻝ ﻣﯽ ﮐﻨﯿﺪ. ﺍﯾﻦ ﻧﻮﻉ ﻃﺮﺯ ﺗﻔﮑﺮ ﻣﯽ ﺗﻮﺍﻧﺪ ﺷﻤﺎ ﺭﺍ ﺑﻪ ﭘﻮﻝ ﻧﺰﺩﯾﮏ ﺗﺮ ﮐﺮﺩﻩ ﻭ ﯾﺎ ﺍﺯ ﺁﻥ ﺩﻭﺭﺗﺮ ﮐﻨﺪ. ﺑﺮﺍﯼ ﺑﯿﺸﺘﺮ ﻣﺎ ﮐﻪ ﻫﻤﯿﺸﻪ ﺩﺭ ﻃﻮﻝ ﺯﻧﺪﮔﯽ ﺧﻮﺩ ﻋﺒﺎﺭﺍﺗﯽ ﻧﻈﯿﺮ: "ﻣﺎ ﻗﺪﺭﺕ ﺧﺮﯾﺪ ﺁﻧﺮﺍ ﻧﺪﺍﺭﯾﻢ" ، "ﻣﻦ ﮐﻪ ﭘﻮﻝ ﭼﺎﭖ ﻧﻤﯽ ﮐﻨﻢ" ، "ﻫﯿﭻ ﮐﺴﯽ ﻧﯿﺴﺖ ﮐﻪ ﻫﻢ ﭘﻮﻟﺪﺍﺭ ﺑﺎﺷﺪ ﻭ ﻫﻢ ﺧﻮﺷﺤﺎﻝ" ﺭﺍ ﺍﺯ ﺯﺑﺎﻥ ﺍﻃﺮﺍﻓﯿﺎﻧﻤﺎﻥ ﻣﯽ ﺷﻨﻮﯾﻢ، ﺑﻪ ﺍﯾﻦ ﻧﺘﯿﺠﻪ ﻣﯽ ﺭﺳﯿﻢ ﮐﻪ ﭘﺲ ﺍﻧﺪﺍﺯ ﭘﻮﻝ ﮐﺎﺭ ﺩﺷﻮﺍﺭﯼ ﺍﺳﺖ؛ ﺍﻣﺎ ﻧﺒﺎﯾﺪ ﺑﺎ ﺍﯾﻦ ﻃﺮﺯ ﺗﻔﮑﺮ ﻏﻠﻂ ﺑﺮﺍﯼ ﺧﻮﺩ ﻣﺤﺪﻭﺩﯾﺖ ﺍﯾﺠﺎﺩ ﮐﻨﯿﺪ ﻭ ﻣﯿﺰﺍﻥ ﺳﭙﺮﺩﻩ ﺣﺴﺎﺑﺘﺎﻥ ﻫﻤﯿﺸﻪ ﺯﯾﺮ ﺻﻔﺮ ﺑﺎﺷﺪ. ﺑﺎﯾﺪ ﻧﻮﻋﯽ ﺑﺎﺯﺑﯿﻨﯽ ﻣﺠﺪﺩ ﺑﺮ ﺭﻭﯼ ﺩﺧﻞ ﻭ ﺧﺮﺝ ﺧﻮﺩ ﺩﺍﺷﺘﻪ ﺑﺎﺷﯿﺪ. ﺑﺎﯾﺪ ﺗﻤﺎﻡ ﺗﺼﻮﺭﺍﺕ ﻏﻠﻂ ﺭﺍ ﺩﺭ ﺫﻫﻦ ﺧﻮﺩ ﺩﻭﺭ ﺑﺮﯾﺰﯾﺪ ﻭ ﺧﻮﺩﺗﺎﻥ ﺭﺍ ﺍﺯ ﻧﻈﺮ ﺍﻗﺘﺼﺎﺩﯼ ﻣﺴﺘﻘﻞ ﮐﻨﯿﺪ.

ﻧﺤﻮﻩ ﺗﻔﮑﺮ ﺧﻮﺩ ﺑﺮ ﺭﻭﯼ ﭘﻮﻝ ﻭ ﺍﻓﺮﺍﺩ ﭘﻮﻟﺪﺍﺭ ﺭﺍ ﺗﻐﯿﯿﺮ ﺩﻫﯿﺪ. ﺩﮐﺘﺮ "ﻫﺎﺭﻭ ﺍﮐﺮ" ﻧﻮﯾﺴﻨﺪﻩ ﮐﺘﺎﺏ: "ﺍﺳﺮﺍﺭ ﺫﻫﻦ ﻣﯿﻠﯿﻮﻧﺮ" ﻣﻌﺘﻘﺪ ﺍﺳﺖ ﮐﻪ ﺑﺎﯾﺪ ﺑﻪ ﺑﺮﺧﯽ ﭼﯿﺰﻫﺎ ﺍﻋﺘﺮﺍﻑ ﮐﻨﯿﺪ.

ﺣﺎﻻ ﭼﺮﺍ ﺍﻋﺘﺮﺍﻑ ﻭ ﻧﻪ ﺍﺛﺒﺎﺕ؟

ﺑﺮ ﺍﺳﺎﺱ ﻓﺮﻫﻨﮓ ﻟﻐﺖ ﺍﻋﺘﺮﺍﻑ ﯾﻌﻨﯽ: "ﭘﺬﯾﺮﻓﺘﻦ ﯾﮏ ﺑﯿﺎﻧﯿﻪ ﻭ ﯾﺎ ﻣﻮﻗﻌﯿﺖ ﺑﺎ ﻣﯿﻞ ﻭ ﺭﻏﺒﺖ ﺑﺎﻃﻨﯽ"

ﺑﻨﺎﺑﺮﺍﯾﻦ ﺍﮔﺮ ﺩﺭ ﺯﻧﺪﮔﯽ ﺧﻮﺩ ﺑﻪ ﺩﻧﺒﺎﻝ ﻣﻮﻓﻘﯿﺖ ﻫﺴﺘﯿﺪ، ﺑﺎﯾﺪ ﺩﺍﺳﺘﺎﻥ ﭘﻮﻝ ﻫﺎﯼ ﺧﻮﺩ ﺭﺍ ﺑﺎﺯﺑﯿﻨﯽ ﮐﺮﺩﻩ ﻭ ﺁﻥ ﺭﺍ ﺍﺯ ﻧﻮ ﺑﺎﺯﻧﻮﯾﺴﯽ ﻧﻤﺎﯾﯿﺪ. ﺷﺎﯾﺪ ﺩﺭ ﻧﮕﺎﻩ ﺍﻭﻝ ﺍﯾﻦ ﺍﻣﺮ ﻗﺪﺭﯼ ﺩﺷﻮﺍﺭ ﺑﻪ ﻧﻈﺮ ﺑﺮﺳﺪ، ﻭﻟﯽ ﺁﯾﺎ ﻣﯽ ﺧﻮﺍﻫﯿﺪ ﻗﺪﺭﯼ ﮐﺎﺭﻫﺎﯼ ﺩﺷﻮﺍﺭ ﺍﻧﺠﺎﻡ ﺩﻫﯿﺪ ﻭ ﭘﻮﻟﺪﺍﺭ ﺑﺎﺷﯿﺪ ﻭ ﯾﺎ ﻧﻪ ﺗﺮﺟﯿﺢ ﻣﯽ ﺩﻫﯿﺪ ﺭﺍﺣﺖ ﻃﻠﺐ ﻭ ﺑﯽ ﭘﻮﻝ ﺑﺎﺷﯿﺪ؟

درس دوم

ﻫﻮﺱ ﭘﻮﻝ ﺧﺮﺝ ﮐﺮﺩﻥ ﺭﺍ ﻣﺤﺪﻭﺩ ﮐﻨﯿﺪ

ﺑﺮ ﺍﺳﺎﺱ ﺁﻣﺎﺭﻫﺎﯼ ﺑﺪﺳﺖ ﺁﻣﺪﻩ، ﻫﺮ ﺩﺍﻧﺸﺠﻮ ﺩﺭ ﺣﺪﻭﺩ ﺩﻭ ﻣﯿﻠﯿﻮﻥ ﺭﯾﺎﻝ ﺑﻪ ﺻﻨﺪﻭﻕ ﻫﺎﯼ ﻗﺮﺽ ﺍﻟﺤﺴﻨﻪ ﺑﺪﻫﮑﺎﺭ ﺍﺳﺖ ﻭ ﺍﯾﻦ ﺭﻗﻢ ﭘﺲ ﺍﺯ ﻓﺎﺭﻍ ﺍﻟﺘﺤﺼﯿﻠﯽ ﺑﻪ 5 ﻣﯿﻠﯿﻮﻥ ﺭﯾﺎﻝ ﻧﯿﺰ ﻣﯽ ﺭﺳﺪ. ﺍﺯ ﺁﻧﺠﺎﯾﯽ ﮐﻪ ﺳﻮﺩ ﻭﺍﻡ ﻫﺎ ﺍﻏﻠﺐ ﺯﯾﺎﺩ ﻣﯽ ﺑﺎﺷﺪ ﻫﺮ ﭼﻘﺪﺭ ﺑﯿﺸﺘﺮ ﺩﺭ ﭘﺲ ﺩﺍﺩﻥ ﺁﻧﻬﺎ ﺗﻌﻠﻞ ﮐﻨﯿﺪ، ﻣﺠﺒﻮﺭ ﺑﻪ ﭘﺮﺩﺍﺧﺖ ﻫﺰﯾﻨﻪ ﻫﺎﯼ ﺑﯿﺸﺘﺮﯼ ﺧﻮﺍﻫﯿﺪ ﺷﺪ.

ﺑﻬﺘﺮ ﺍﺳﺖ ﺗﺎ ﺁﻧﺠﺎﯾﯽ ﮐﻪ ﻣﯽ ﺗﻮﺍﻧﯿﺪ ﺑﺮ ﺭﻭﯼ ﺑﺎﺯ ﭘﺮﺩﺍﺧﺖ ﻭﺍﻡ ﻫﺎﯼ ﺧﻮﺩ ﺗﻤﺮﮐﺰ ﮐﻨﯿﺪ ﻭ ﺳﻌﯽ ﮐﻨﯿﺪ ﻣﯿﺰﺍﻥ ﺳﭙﺮﺩﻩ ﮐﻠﯽ ﺧﻮﺩ ﺭﺍ ﺗﺎ ﺁﻧﺠﺎﯾﯽ ﮐﻪ ﻣﯽ ﺗﻮﺍﻧﯿﺪ ﺍﻓﺰﺍﯾﺶ ﺩﻫﯿﺪ.

ﺑﺎ ﺍﯾﻦ ﮐﺎﺭ ﺍﻋﺘﺒﺎﺭ ﺧﻮﺩ ﺭﺍ ﺩﺭ ﺑﺎﻧﮏ ﻫﺎ ﺍﻓﺰﺍﯾﺶ ﻣﯽ ﺩﻫﯿﺪ. ﺍﻋﺘﺒﺎﺭ ﻫﻢ ﺭﺑﻄﯽ ﺑﻪ ﻣﯿﺰﺍﻥ ﭘﻮﻝ ﻧﻘﺪﯼ ﮐﻪ ﺩﺭ ﺣﺴﺎﺏ ﺧﻮﺩ ﺧﻮﺍﺑﺎﻧﺪﻩ ﺍﯾﺪ ﻧﺪﺍﺭﺩ، ﺑﻪ ﻃﻮﺭ ﻣﻌﻤﻮﻝ، ﮐﻤﺘﺮﯾﻦ ﻣﯿﺰﺍﻥ ﭘﺮﺩﺍﺧﺖ ﺷﻤﺎ ﺩﺭ ﻫﺮ ﻣﺎﻩ ﻣﯽ ﺗﻮﺍﻧﺪ 4% ﺍﺯ ﮐﻞ ﺑﺪﻫﯿﺘﺎﻥ ﺭﺍ ﺩﺭ ﺑﺮ ﺑﮕﯿﺮﺩ. ﺍﮔﺮ ﻗﺮﺍﺭ ﺑﺎﺷﺪ 5 ﻣﯿﻠﯿﻮﻥ ﺗﻮﻣﺎﻥ ﺭﺍ ﺩﺭ 18 ﻧﻮﺑﺖ ﭘﺮﺩﺍﺧﺖ ﮐﻨﯿﺪ، ﻣﯽ ﺗﻮﺍﻥ ﮔﻔﺖ ﮐﻪ ﺗﻘﺮﯾﺒﺎً ﺑﺎ ﻣﺎﻫﯽ ﺩﻭﯾﺴﺖ ﻫﺰﺍﺭ ﺗﻮﻣﺎﻥ ﺑﻪ ﺭﺍﺣﺘﯽ ﻣﯽ ﺗﻮﺍﻧﯿﺪ ﺍﯾﻦ ﮐﺎﺭ ﺭﺍ ﺍﻧﺠﺎﻡ ﺩﻫﯿﺪ. ﺷﺎﯾﺪ ﻣﺪﺕ ﺯﻣﺎﻥ ﺑﺴﯿﺎﺭ ﺯﯾﺎﺩ ﺑﺮﺍﯼ ﺍﻧﺠﺎﻡ ﺩﺍﺩﻥ ﺍﯾﻦ ﮐﺎﺭ ﺍﺣﺘﯿﺎﺝ ﺑﺎﺷﺪ، ﺍﻣﺎ ﭘﺲ ﺍﺯ ﺍﯾﻨﮑﻪ ﺣﺴﺎﺏ ﺧﻮﺩ ﺭﺍ ﺗﺼﻔﯿﻪ ﮐﺮﺩﯾﺪ، ﺍﻋﺘﺒﺎﺭ ﺑﺎﻻﯾﯽ ﻧﯿﺰ ﺍﺯ ﺁﻧﺘﺎﻥ ﺧﻮﺍﻫﺪ ﺷﺪ ﻭ ﺑﻪ ﻫﺮ ﺣﺎﻝ ﻣﯿﺰﺍﻥ ﺑﺎﺯﭘﺮﺩﺍﺧﺖ ﻫﻢ ﺯﯾﺎﺩ ﻧﺒﻮﺩﻩ ﻭ ﺍﺻﻼً ﻣﺘﻮﺟﻪ ﻫﻢ ﻧﺨﻮﺍﻫﯿﺪ ﺷﺪ.

درس سوم

ﭘﺲ ﺍﻧﺪﺍﺯ ﮐﺮﺩﻥ ﻫﺮ ﯾﮏ ﺗﻮﻣﺎﻥ

ﺩﺭﺱ ﺍﻭﻝ ﻭ ﺩﻭﻡ ﺑﻪ ﺭﺍﺣﺘﯽ ﺑﻪ ﺷﻤﺎ ﮐﻤﮏ ﻣﯽ ﮐﻨﻨﺪ ﮐﻪ ﺩﺭﺱ ﺳﻮﻡ ﺭﺍ ﺑﺘﻮﺍﻧﯿﺪ ﺑﻪ ﺩﺭﺳﺘﯽ ﺍﻧﺠﺎﻡ ﺩﻫﯿﺪ. ﻃﺒﻖ ﺍﺭﺯﺵ ﻫﺎﯼ ﭘﻮﻟﯽ ﻭ ﻣﺎﻟﯽ ﻣﯽ ﺗﻮﺍﻥ ﺍﻇﻬﺎﺭ ﺩﺍﺷﺖ ﮐﻪ ﻫﺮ ﻫﺰﺍﺭ ﺗﻮﻣﺎﻧﯽ ﮐﻪ ﺍﻣﺮﻭﺯ ﭘﺲ ﺍﻧﺪﺍﺯ ﮐﻨﯿﺪ، ﺩﺭ ﺁﯾﻨﺪﻩ ﻣﯽ ﺗﻮﺍﻧﺪ ﺍﺭﺯﺵ ﺑﺴﯽ ﺑﺎﻻﺗﺮﯼ ﺩﺍﺷﺘﻪ ﺑﺎﺷﺪ. ﺍﮔﺮ ﺷﻤﺎ ﺗﺼﻤﯿﻢ ﺟﺪﯼ ﺩﺭ ﭘﺲ ﺍﻧﺪﺍﺯ ﮐﺮﺩﻥ ﭘﻮﻝ ﻫﺎﯾﺘﺎﻥ ﮔﺮﻓﺘﻪ ﺍﯾﺪ، ﺑﺎﯾﺪ ﺑﻪ ﺧﺎﻃﺮ ﺩﺍﺷﺘﻪ ﺑﺎﺷﯿﺪ ﮐﻪ ﺍﯾﻦ ﺷﻤﺎ ﻫﺴﺘﯿﺪ ﮐﻪ ﺑﺎﯾﺪ ﺑﻪ ﺁﻧﻬﺎ ﺑﮕﻮﯾﯿﺪ ﮐﻪ ﮐﺠﺎ ﺑﺮﻭﻧﺪ ﻧﻪ ﺍﯾﻨﮑﻪ ﺗﻌﺠﺐ ﮐﻨﯿﺪ ﮐﻪ ﺁﻧﻬﺎ ﺧﻮﺩﺷﺎﻥ ﮐﺠﺎ ﻣﯽ ﺭﻭﻧﺪ! ﻭ ﺍﮔﺮ ﻫﻢ ﺩﺭ ﺣﺎﻝ ﺣﺎﺿﺮ ﺑﺮﻧﺎﻣﻪ ﺍﯼ ﺑﺮﺍﯼ ﺳﺮﻣﺎﯾﻪ ﮔﺬﺍﺭﯼ ﭘﻮﻝ ﻫﺎﯾﺘﺎﻥ ﻧﺪﺍﺭﯾﺪ، ﺑﻬﺘﺮ ﺍﺳﺖ ﻓﻌﻼً ﯾﮏ ﺣﺴﺎﺏ ﭘﺲ ﺍﻧﺪﺍﺯ ﻣﻮﻗﺘﯽ ﺑﺎﺯ ﮐﻨﯿﺪ.

ﻫﻤﭽﻨﺎﻥ ﮐﻪ ﺷﻤﺎ ﺑﻪ ﻧﺤﻮﻩ ﭘﺲ ﺍﻧﺪﺍﺯ ﭘﻮﻝ ﻫﺎﯾﺘﺎﻥ ﻓﮑﺮ ﻣﯽ ﮐﻨﯿﺪ، ﺑﺎﯾﺪ ﺑﻪ ﺍﯾﻦ ﻧﮑﺘﻪ ﺗﻮﺟﻪ ﺩﺍﺷﺘﻪ ﺑﺎﺷﯿﺪ ﮐﻪ ﺭﻭﺯﻫﺎ، ﻫﻔﺘﻪ ﻫﺎ ﻭ ﻣﺎﻫﻬﺎ ﺩﺭ ﺣﺎﻝ ﺳﭙﺮﯼ ﺷﺪﻥ ﺍﺳﺖ ﭘﻮﻝ ﺷﻤﺎ ﻣﯽ ﺗﻮﺍﻧﺪ ﺩﺭ ﻃﻮﻝ ﺍﯾﻦ ﻣﺪﺕ ﺑﺮﺍﯾﺘﺎﻥ ﮐﺎﺭ ﮐﺮﺩﻩ ﻭ ﺳﻮﺩ ﺑﺴﯿﺎﺭ ﺯﯾﺎﺩﯼ ﺭﺍ ﻋﺎﯾﺪﺗﺎﻥ ﮐﻨﺪ. ﺣﺘﯽ ﺍﮔﺮ 50 ﯾﺎ 100 ﻫﺰﺍﺭ ﺗﻮﻣﺎﻥ ﻫﻢ ﺩﺍﺭﯾﺪ، ﺍﺻﻼً ﻣﻬﻢ ﻧﯿﺴﺖ، ﺗﻨﻬﺎ ﻧﮑﺘﻪ ﻣﻬﻢ ﮐﻪ ﺑﺎﯾﺪ ﺑﻪ ﺧﺎﻃﺮ ﺩﺍﺷﺘﻪ ﺑﺎﺷﯿﺪ ﺍﯾﻦ ﺍﺳﺖ ﮐﻪ ﺗﻌﻠﻞ ﺑﯿﺶ ﺍﺯ ﺍﻧﺪﺍﺯﻩ ﺑﻪ ﻫﯿﭻ ﻭﺟﻪ ﺟﺎﯾﺰ ﻧﻤﯽ ﺑﺎﺷﺪ.

تاریخ ارسال پست: 10 / 5 / 1395 ساعت: 3:49 بعد از ظهر